Ei työnantaja suostu maksamaan? Monet noista läpysköistä saa nykyään nopeasti tehtyä netissaJos töihin tarvittavia kortteja joutuu kustantamaan työttömänä itse niin saako ne verovähennykseen tulon hankkimiseen liittyvänä menona? Tässä on nyt tilanne, että töitä olisi tarjolla, mutta kortti puuttuu ja ilman sitä ei pääse.

-

PikanavigaatioAjankohtaista io-tech.fi uutiset Uutisia lyhyesti Muu uutiskeskustelu io-tech.fi artikkelit io-techin Youtube-videot Palaute, tiedotukset ja arvonnat

Tietotekniikka Prosessorit, ylikellotus, emolevyt ja muistit Näytönohjaimet Tallennus Kotelot ja virtalähteet Jäähdytys Konepaketit Kannettavat tietokoneet Buildit, setupit, kotelomodifikaatiot & DIY Oheislaitteet ja muut PC-komponentit

Tekniikkakeskustelut Ongelmat Yleinen rautakeskustelu Älypuhelimet, tabletit, älykellot ja muu mobiili Viihde-elektroniikka, audio ja kamerat Elektroniikka, rakentelu ja muut DIY-projektit Internet, tietoliikenne ja tietoturva Käyttäjien omat tuotetestit

Softakeskustelut Pelit, PC-pelaaminen ja pelikonsolit Ohjelmointi, pelikehitys ja muu sovelluskehitys Yleinen ohjelmistokeskustelu Testiohjelmat ja -tulokset

Muut keskustelut Autot ja liikenne Urheilu TV- & nettisarjat, elokuvat ja musiikki Ruoka & juoma Koti ja asuminen Yleistä keskustelua Politiikka ja yhteiskunta Hyvät tarjoukset Tekniikkatarjoukset Pelitarjoukset Ruoka- ja taloustarviketarjoukset Muut tarjoukset

Kauppa-alue

Navigation

Install the app

How to install the app on iOS

Follow along with the video below to see how to install our site as a web app on your home screen.

Huomio: This feature may not be available in some browsers.

Lisää vaihtoehtoja

Tyylin valinta

You are using an out of date browser. It may not display this or other websites correctly.

You should upgrade or use an alternative browser.

You should upgrade or use an alternative browser.

Verotuksesta

- Keskustelun aloittaja maustevoi

- Aloitettu

- Liittynyt

- 17.10.2016

- Viestejä

- 17 390

Jos töihin tarvittavia kortteja joutuu kustantamaan työttömänä itse niin saako ne verovähennykseen tulon hankkimiseen liittyvänä menona? Tässä on nyt tilanne, että töitä olisi tarjolla, mutta kortti puuttuu ja ilman sitä ei pääse.

En jotenkin tajunnut mitenkään, että mistä "korteista" on kyse?

No ainakin työturvallisuuskortti tarvitaan joka paikkaan.En jotenkin tajunnut mitenkään, että mistä "korteista" on kyse?

En jotenkin tajunnut mitenkään, että mistä "korteista" on kyse?

työturvallisuuskortti

tulityökortti

sähkötyöturvallisuuskortti

hygieniapassi

tieturvakortti

ammattipätevyyskortti

anniskelupassi

henkilönostinkortti

vesityökortti

trukkikortti

nosturikortti

ensiapukortti

ja varmaan sata muuta korttia nykyään pitää olla takataskussa.

6kpl noista mulla on parhaimmillaan ollut kerrallaan, yhdessä työpaikassa.

- Liittynyt

- 20.10.2016

- Viestejä

- 5 196

OT. Ei tuollaisista 10k€ kuukausituloista peritä 60% veroa (...tonnista 0,4k€ käteen).Ne ovat firmalle halpa (kertamaksu ~500-1 000 €) vaihtoehto palkankorotukselle.

Lähipiiriin tuli parikymmentä vuotta sitten muutamaa pykälää Kivelän saamaa korkeampi merkki. Henkilö selvästi ilahtui kunniamerkistä. En usko, että palkankorotus (josta verottaja vie tuhdisti) olisi ilahduttanut yhtä paljon. Niitä oli saatu lukuisia aiemmin, ja lisäksi palkka oli jo yli 10 k€/kk, mikä oli erityisesti siihen aikaan reilusti yli perustarpeen. Tonnin (~0,4 k€ käteen) korotus ei juuri näy arjessa, toisin kuin upouusi "kuusenkoriste" Niinistöltä. Jos sitä ei juhliin pääse käyttämään, niin ainakin voi kotona ihailla. Numerot verkkopankissa menettävät vähän merkitystään jossain vaiheessa.

Kunniamerkki on ihan hyvä tapa huomioida, mutta toimiakseen sen tason pitää olla oikeassa suhteessa muihin. Nyt ei ollut, minkä takia vaikutus oli päinvastainen. Vähimmäistaso olisi ollut SL R I ja enintään todennäköisesti SVR R I. Komentajamerkit olivat Kivelän omaa haihattelua.

Ennakonpidätyksessä saatetaan ottaa 60%, jos verokortille ei ole jätetty riittävästi varaa ylimääräisille tuloille, mutta lopullisessa verotuksessa sekin tasataan.

Yleinen väärä käsitys esim. ylitöiden tekemisestä on, että 'ei kannata tehdä ylitöitä kun verottaja vie niistä 50-60%'.

Ei vie, ellei sitten ole todella jättisuuret tulot.

OT. Ei tuollaisista 10k€ kuukausituloista peritä 60% veroa (...tonnista 0,4k€ käteen).

Ennakonpidätyksessä saatetaan ottaa 60%, jos verokortille ei ole jätetty riittävästi varaa ylimääräisille tuloille, mutta lopullisessa verotuksessa sekin tasataan.

Yleinen väärä käsitys esim. ylitöiden tekemisestä on, että 'ei kannata tehdä ylitöitä kun verottaja vie niistä 50-60%'.

Ei vie, ellei sitten ole todella jättisuuret tulot.

120 000e vuositulojen kohdalla marginaaliveroprosentti on 59,2. Siitä tonnin korotuksesta tosiaan siis jää käteen reilusti päälle 400e, eli 408e.

- Liittynyt

- 12.01.2017

- Viestejä

- 3 155

Muistaakseni se oli aika tarkalleen 60 %. Marginaaliveroprosentti siis, eli paljonko lisätonnista menee muihin suihin.OT. Ei tuollaisista 10k€ kuukausituloista peritä 60% veroa (...tonnista 0,4k€ käteen).

Ennakonpidätyksessä saatetaan ottaa 60%, jos verokortille ei ole jätetty riittävästi varaa ylimääräisille tuloille, mutta lopullisessa verotuksessa sekin tasataan.

Yleinen väärä käsitys esim. ylitöiden tekemisestä on, että 'ei kannata tehdä ylitöitä kun verottaja vie niistä 50-60%'.

Ei vie, ellei sitten ole todella jättisuuret tulot.

Nykyään näkyy olevan 59,2 %, eli tonnista jää käteen 408 €, ~0,4 k€.

Edit. Marginaaliveroprosentti vuonna 2022 59,7 %@10 k€/kk ja vuonna 2021 59,9 %@10 k€/kk.

Palkansaajan veroprosentit 2026

Paljon palkasta maksetaan veroja ja kuinka paljon jää käteen? Miten tulojen määrä vaikuttaa veroprosenttiin? Palkansaajan tuloveroaste eli työtulojen veroprosentti kertoo maksettavien tuloverojen ja veronluonteisten maksujen osuuden palkasta. Loppuosa palkasta on nettotuloa, joka "jää käteen"...

www.veronmaksajat.fi

Liitteet

Viimeksi muokattu:

poskiholisti

Team R&T

- Liittynyt

- 17.10.2016

- Viestejä

- 900

OT. Ei tuollaisista 10k€ kuukausituloista peritä 60% veroa (...tonnista 0,4k€ käteen).

Ennakonpidätyksessä saatetaan ottaa 60%, jos verokortille ei ole jätetty riittävästi varaa ylimääräisille tuloille, mutta lopullisessa verotuksessa sekin tasataan.

Yleinen väärä käsitys esim. ylitöiden tekemisestä on, että 'ei kannata tehdä ylitöitä kun verottaja vie niistä 50-60%'.

Ei vie, ellei sitten ole todella jättisuuret tulot.

50 marginaaliveroprosentti menee rikki about 37ke vuosituloilla.

- Liittynyt

- 20.10.2016

- Viestejä

- 5 196

Ei se lisätulosta tapahtuva verotus lopullisessa verotuksessa noin mene.Muistaakseni se oli aika tarkalleen 60 %. Marginaaliveroprosentti siis, eli paljonko lisätonnista menee muihin suihin.

Nykyään näkyy olevan 59,2 %, eli tonnista jää käteen 408 €, ~0,4 k€.

Palkansaajan veroprosentit 2026

Paljon palkasta maksetaan veroja ja kuinka paljon jää käteen? Miten tulojen määrä vaikuttaa veroprosenttiin? Palkansaajan tuloveroaste eli työtulojen veroprosentti kertoo maksettavien tuloverojen ja veronluonteisten maksujen osuuden palkasta. Loppuosa palkasta on nettotuloa, joka "jää käteen"...www.veronmaksajat.fi

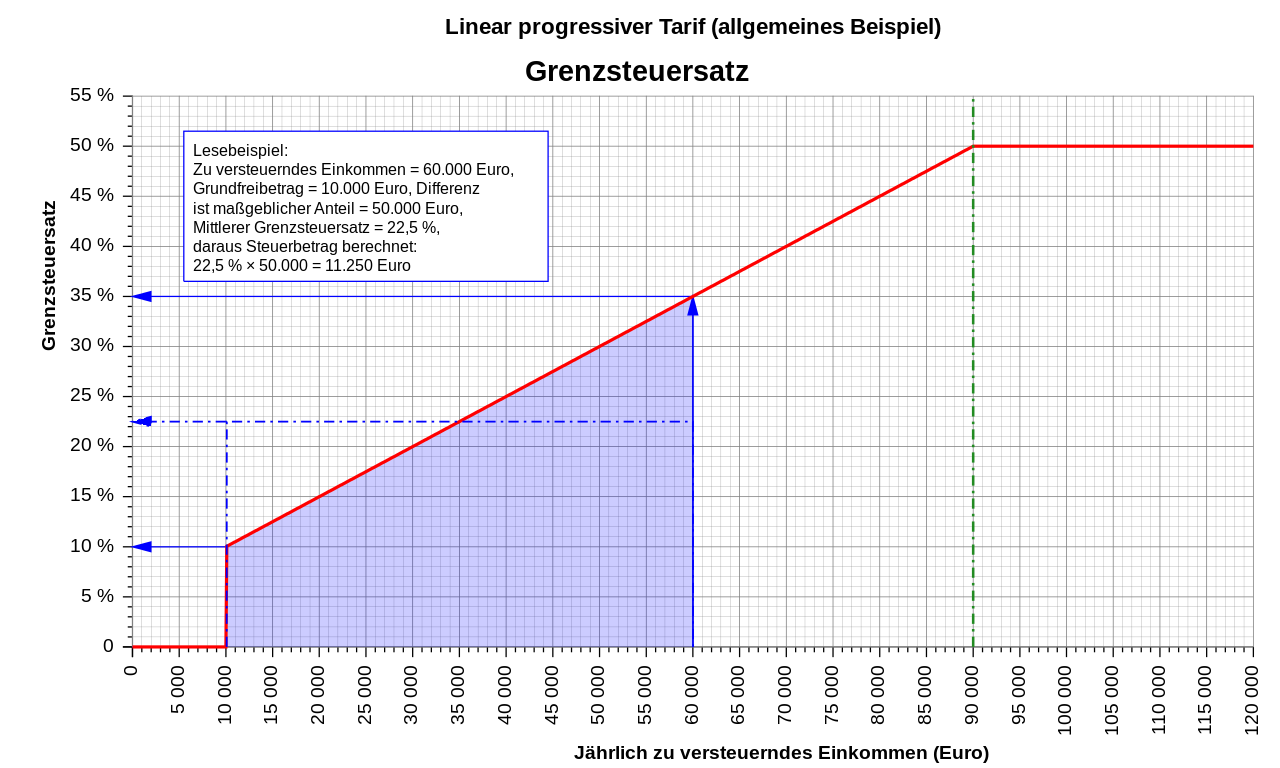

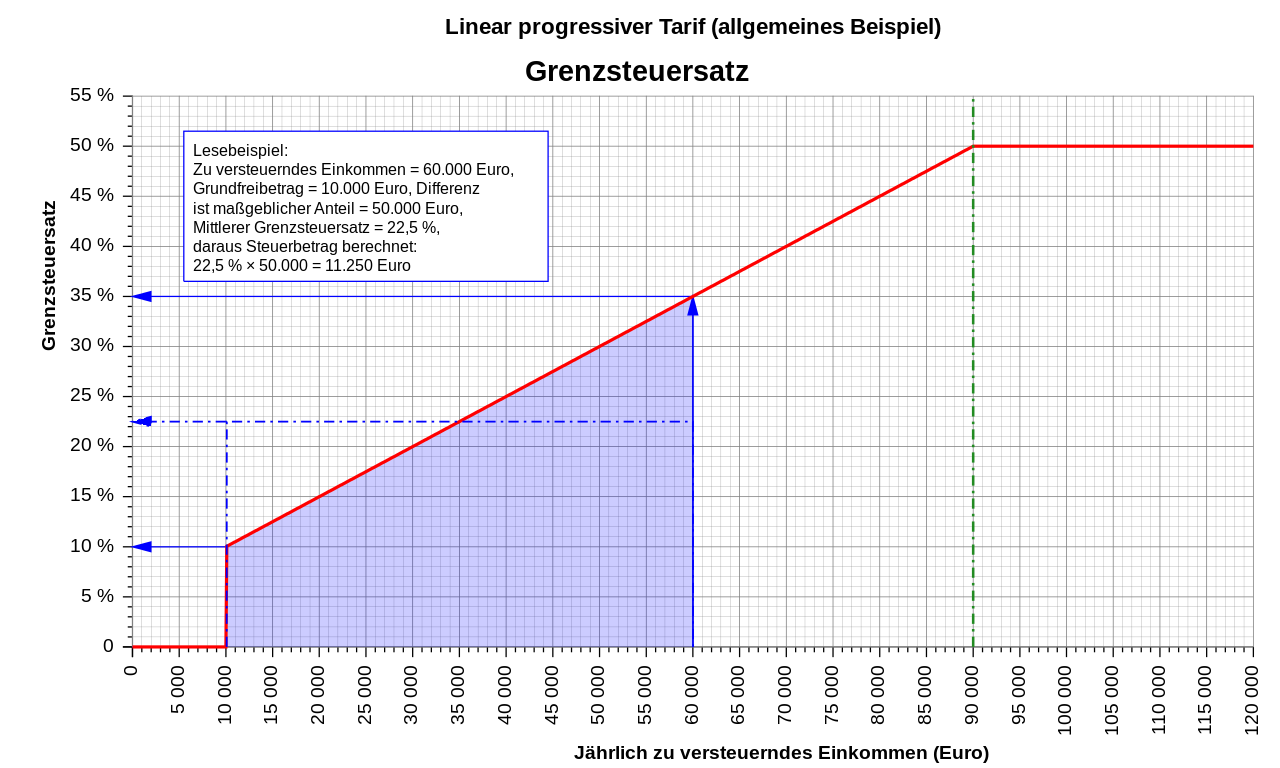

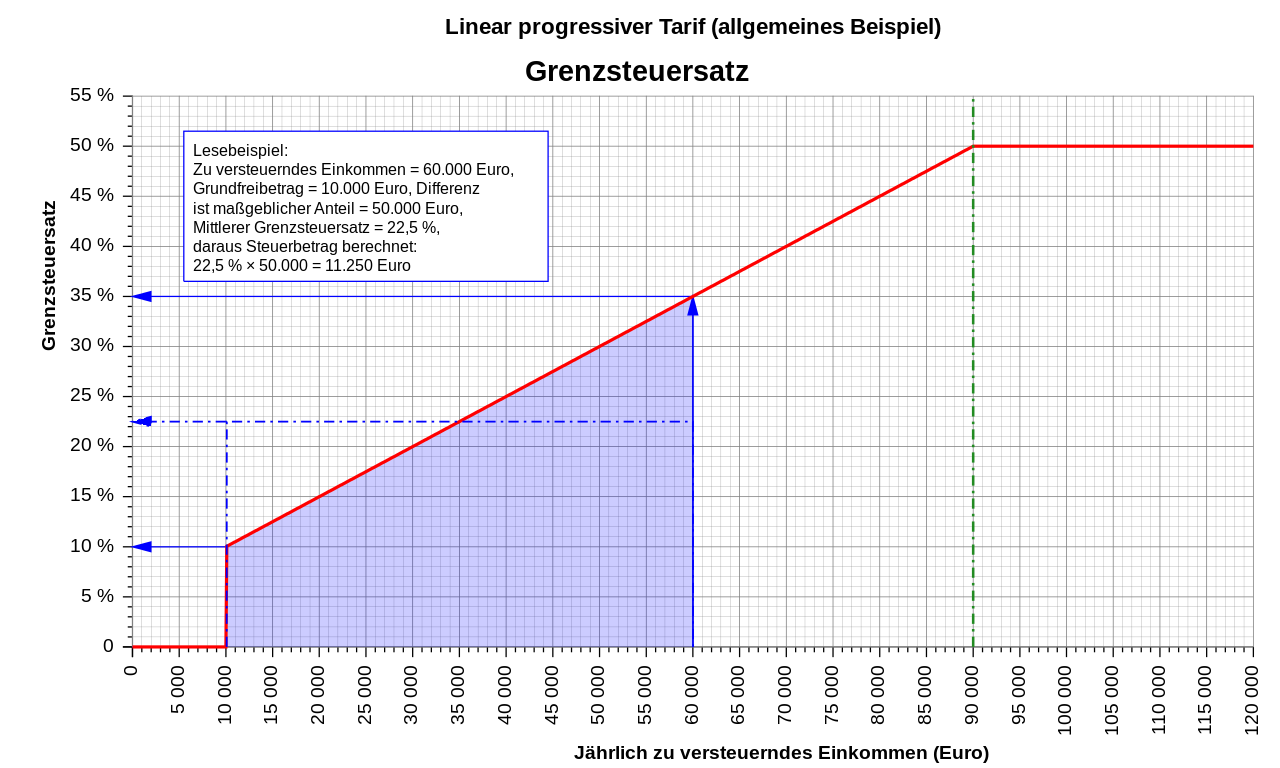

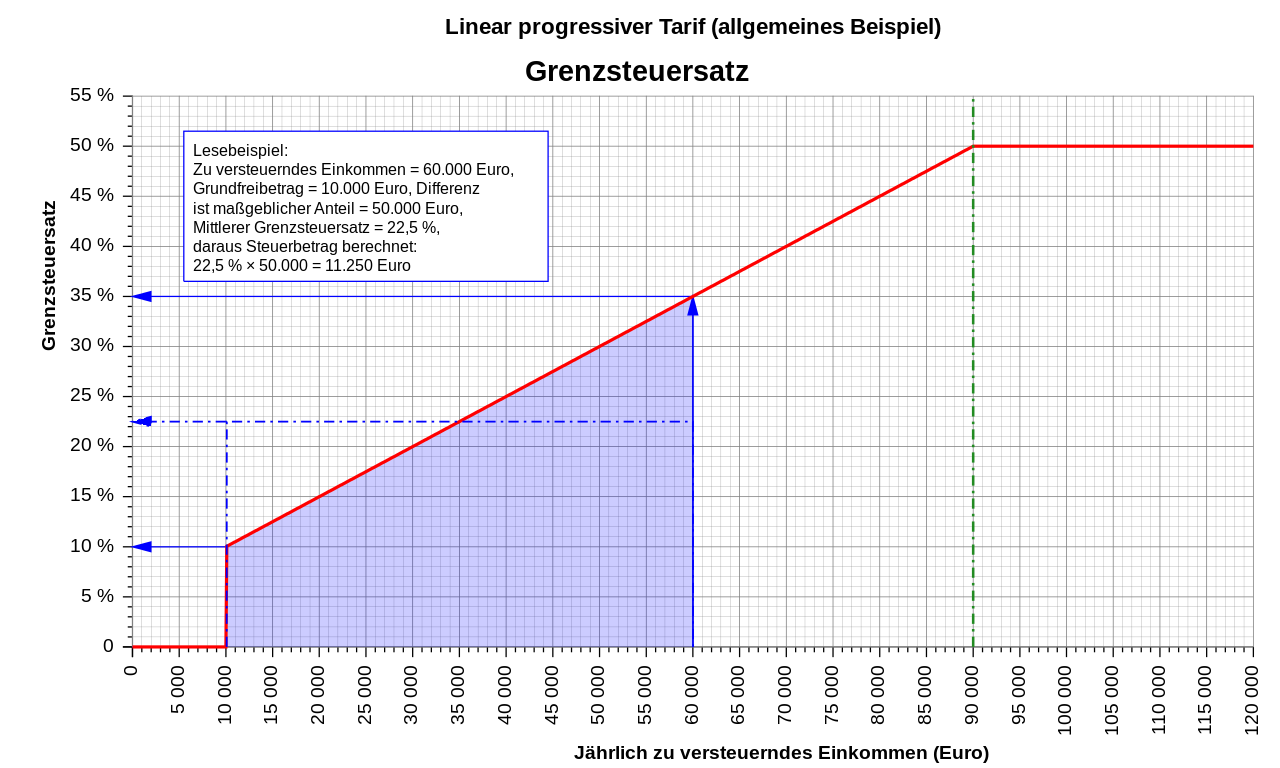

Marginaalivero – Wikipedia

Marginaaliveroaste on eri asia kuin keskimääräinen veroaste:

keskimääräinen veroaste = verot / verotettava tulo

Keskimääräinen veroaste kuvaa verotuksen suuruutta koko tuloista, kun taas marginaaliveroaste kuvaa veron kireyttä lisätulosta (tai viimeksi saadusta eurosta). Suomen kaltaisissa progressiivisen verotuksen maissa kumpikin veroaste on korkein suurituloisimmilla.

...

Palkansaajan veroprosentit 2022

Palkansaajan tuloveroprosentit vuonna 2022 eri vuosituloilla. Marginaaliveroprosentti kuvaa lisätulosta menevää veron osuutta. Nettotulo kertoo paljonko palkasta jää verojen ja veronluonteisten maksujen jälkeen käteen.

www.veronmaksajat.fi

120k€ bruttotuloilla veroprosentti ennen vähennyksiä on 45,5%, ja marginaaliveroprosentti 59,7%

45,5 % | 59,7 % |

Lopullisessa verotuksessa veroprosentti on vielä paljon pienempi!

Lähipiirissäni on henkilö, jonka bruttotulot olivat viime vuonna vähennysten jälkeen n. 180k€/ vuosi.

Lopullisessa vahvistettu veroprosentti oli 42,1% (iltalehden verokalenterilinkistä katsoen).

Iltalehden Verokone - Tuoreimmat verotiedot | Iltalehti

Iltalehden Verokoneen verotiedoista selviää eniten ansio- ja pääomatuloja saaneet suomalaiset. Katso miten paljon koko Suomen hyvätuloisimmat ansaitsivat.

Tuolta voi myös katsoa, että henkilöllä, jolla oli viime vuonna korkeimmat ansiotulot (eikä pääomatuloja ollenkaan kokonaisveroastetta vääristämässä) oli 49,7%. Ei siis mitään liki 60% veroja.

Ei se lisätulosta tapahtuva verotus lopullisessa verotuksessa noin mene.

Marginaalivero – Wikipedia

fi.wikipedia.org

Marginaaliveroaste on eri asia kuin keskimääräinen veroaste:

keskimääräinen veroaste = verot / verotettava tulo

Keskimääräinen veroaste kuvaa verotuksen suuruutta koko tuloista, kun taas marginaaliveroaste kuvaa veron kireyttä lisätulosta (tai viimeksi saadusta eurosta). Suomen kaltaisissa progressiivisen verotuksen maissa kumpikin veroaste on korkein suurituloisimmilla.

...

Palkansaajan veroprosentit 2022

Palkansaajan tuloveroprosentit vuonna 2022 eri vuosituloilla. Marginaaliveroprosentti kuvaa lisätulosta menevää veron osuutta. Nettotulo kertoo paljonko palkasta jää verojen ja veronluonteisten maksujen jälkeen käteen.www.veronmaksajat.fi

120k€ bruttotuloilla veroprosentti ennen vähennyksiä on 45,5%, ja marginaaliveroprosentti 59,7%

Lopullisessa verotuksessa veroprosentti on vielä paljon pienempi!

Lähipiirissäni on henkilö, jonka bruttotulot olivat viime vuonna vähennysten jälkeen n. 180k€/ vuosi.

Lopullisessa vahvistettu veroprosentti oli 42,1% (iltalehden verokalenterilinkistä katsoen).

Tämä on siis se todellinen veroprosentti, jolla kaikkia tuloja - myös ylitöitä ja palkankorotuksia - verotetaan lopullisessa verotuksessa.

Iltalehden Verokone - Tuoreimmat verotiedot | Iltalehti

Iltalehden Verokoneen verotiedoista selviää eniten ansio- ja pääomatuloja saaneet suomalaiset. Katso miten paljon koko Suomen hyvätuloisimmat ansaitsivat.www.iltalehti.fi

Tuolta voi myös katsoa, että henkilöllä, jolla oli viime vuonna korkeimmat ansiotulot (eikä pääomatuloja ollenkaan kokonaisveroastetta vääristämässä) oli 49,7%. Ei siis mitään liki 60% veroja.

Se että et ymmärrä mitä marginaaliveroprosentti tarkoittaa, ei muuta asiaa muuksi. 59,2% marginaaliveroprosentilla tonnin lisätuloista jää käteen tasan 408e. Niillä aiemmilla tuloilla ei ole mitään merkitystä asiaan, ne on jo otettu huomioon sen marginaaliveroprosentin laskennassa.

Myöskään sillä lopullisella kokonaisveroprosentilla ei ole mitään merkitystä asian kannalta.

- Liittynyt

- 20.10.2016

- Viestejä

- 5 196

Tätä suomalaista verotusta kun ei kovin moni tunnu ymmärtävän oikein.Se että et ymmärrä mitä marginaaliveroprosentti tarkoittaa, ei muuta asiaa muuksi. 59,2% marginaaliveroprosentilla tonnin lisätuloista jää käteen tasan 408e. Niillä aiemmilla tuloilla ei ole mitään merkitystä asiaan, ne on jo otettu huomioon sen marginaaliveroprosentin laskennassa.

Myöskään sillä lopullisella kokonaisveroprosentilla ei ole mitään merkitystä asian kannalta.

Aluksi, unohda se marginaaliveroprosentti.

Kun hankit itsellesi verkokortin, jossa ennakonpidätys toteutetaan todellisen (arvioidun) vuositulon mukaan ja jossa ei ole mitään kuukausittaista rajaa, niin sitten ne ylityöt ja muutkin lisätulot veloitetaan yhden ja saman ennakonpidätysprosentin mukaisesti.

Tämän saa pyynnöstä, ja itse teen näin aina.

Jos sitten vuosituloraja ylittyy, niin maksat tuosta ylittyvästä osasta marginaaliveroa, mutta sekin tasataan todelliseksi veroprosentiksi lopullisessa verotuksessa.

Jos et ole varma lopullisesta vuositulosta voi arvioida vuositulosi korkeammaksi kuin ne todellisuudessa tulevat olemaan. Sitten saat lopullisen verotuksen myötä mukavat veronpalautukset ja koron niihin päälle.

Ja jos et usko tätä niin ota yhteyttä verotoimistoon ja kysy sieltä, miten pääsen eroon korkeista marginaaliveroprosentista.

Tämä tuttu virsi 'palkankorotuksesta ja ylitöistä jää vain 40% käteen' on ammattiyhdistysten taitavasti masinoimaa propagandaa, jota valitettavasti moni (vasemmisto)kansanedustajakin viljelee eduskunnassa - joko tietämättään (todennäköistä) tai tahallaan (todennäköistä sekin).

- Liittynyt

- 12.01.2017

- Viestejä

- 3 155

Kannattaa sisäistää marginaaliveroprosentti.Ei se lisätulosta tapahtuva verotus lopullisessa verotuksessa noin mene.

Marginaalivero – Wikipedia

fi.wikipedia.org

Marginaaliveroaste on eri asia kuin keskimääräinen veroaste:

keskimääräinen veroaste = verot / verotettava tulo

Keskimääräinen veroaste kuvaa verotuksen suuruutta koko tuloista, kun taas marginaaliveroaste kuvaa veron kireyttä lisätulosta (tai viimeksi saadusta eurosta). Suomen kaltaisissa progressiivisen verotuksen maissa kumpikin veroaste on korkein suurituloisimmilla.

...

Palkansaajan veroprosentit 2022

Palkansaajan tuloveroprosentit vuonna 2022 eri vuosituloilla. Marginaaliveroprosentti kuvaa lisätulosta menevää veron osuutta. Nettotulo kertoo paljonko palkasta jää verojen ja veronluonteisten maksujen jälkeen käteen.www.veronmaksajat.fi

120k€ bruttotuloilla veroprosentti ennen vähennyksiä on 45,5%, ja marginaaliveroprosentti 59,7%

Lopullisessa verotuksessa veroprosentti on vielä paljon pienempi!

Lähipiirissäni on henkilö, jonka bruttotulot olivat viime vuonna vähennysten jälkeen n. 180k€/ vuosi.

Lopullisessa vahvistettu veroprosentti oli 42,1% (iltalehden verokalenterilinkistä katsoen).

Tämä on siis se todellinen veroprosentti, jolla kaikkia tuloja - myös ylitöitä ja palkankorotuksia - verotetaan lopullisessa verotuksessa.

Iltalehden Verokone - Tuoreimmat verotiedot | Iltalehti

Iltalehden Verokoneen verotiedoista selviää eniten ansio- ja pääomatuloja saaneet suomalaiset. Katso miten paljon koko Suomen hyvätuloisimmat ansaitsivat.www.iltalehti.fi

Tuolta voi myös katsoa, että henkilöllä, jolla oli viime vuonna korkeimmat ansiotulot (eikä pääomatuloja ollenkaan kokonaisveroastetta vääristämässä) oli 49,7%. Ei siis mitään liki 60% veroja.

Joku ehkä voi huijata itseään ajattelemalla ylitöihin mennessään "Ei tästä ylimääräisestä mitään 50-60 % veroja mene, kun leikisti laimennetaan tämän päivän verot koko vuodelle.". Totuus kuitenkin on, että jos ilman ylimääräistä työtä/palkankorotusta koko vuonna nappiin jäisi x euroa, niin tonnin enemmän tienaamalla nappiin jäisi koko vuodesta x + 408 € vuonna 2023, kun tulot mainitsemani yli 10 k€/kk. Se on marginaalivero se.

- Liittynyt

- 20.10.2016

- Viestejä

- 5 196

Edelleen. Olet ymmärtänyt suomalalaisen verotuksen väärin. Marginaalivero = ennakonpidätysprosentti. Mutta ennakonpidätys ei ole sama asia kuin lopullinen verotus tuosta lisätulosta.Kannattaa sisäistää marginaaliveroprosentti.

Joku ehkä voi huijata itseään ajattelemalla ylitöihin mennessään "Ei tästä ylimääräisestä mitään 50-60 % veroja mene, kun leikisti laimennetaan tämän päivän verot koko vuodelle.". Totuus kuitenkin on, että jos ilman ylimääräistä työtä/palkankorotusta koko vuonna nappiin jäisi x euroa, niin tonnin enemmän tienaamalla nappiin jäisi koko vuodesta x + 408 € vuonna 2023, kun tulot mainitsemani yli 10 k€/kk. Se on marginaalivero se.

poskiholisti

Team R&T

- Liittynyt

- 17.10.2016

- Viestejä

- 900

Edelleen. Olet ymmärtänyt suomalalaisen verotuksen väärin. Marginaalivero = ennakonpidätysprosentti. Mutta ennakonpidätys ei ole sama asia kuin lopullinen verotus tuosta lisätulosta.

Ei nyt millään pahalla, mutta olet itse aika hakoteillä nyt.

Edelleen. Olet ymmärtänyt suomalalaisen verotuksen väärin. Marginaalivero = ennakonpidätysprosentti. Mutta ennakonpidätys ei ole sama asia kuin lopullinen verotus tuosta lisätulosta.

Lue tuolta

Marginaalivero – Wikipedia

"Marginaalivero eli rajavero tarkoittaa sitä veroa, joka menee lisätulosta. Jos tulot nousevat 1,00 eurolla ja siitä menevä vero on 0,45 euroa, marginaaliveroaste on 45 %. "

- Liittynyt

- 20.10.2016

- Viestejä

- 5 196

Ei ole olemassa tuloja josta verotetaan eri tavalla kuin muista tuloista.Ei nyt millään pahalla, mutta olet itse aika hakoteillä nyt.

On olemassa tuloja, joista peritään ennakonpidätystä eri tavalla kuin muista tuloista (ja siitäkin pääsee eroon sopivalla verkokortilla).

Kaikki tulot lasketaan loppujen lopuksi samaan kokonaistuloon, jota verotetaan sitten lopullisen (todellisen) veroprosentin mukaisesti.

Tätä kun ei moni tunnu ymmärtävän.

Sinä et nyt ymmärrä. Jos marginaalivero on 60 %, ja teet yhden ylimääräisen tunnin ja saat siitä vaikka bruttona 100 €, niin sulle jää käteen tuosta lisätunnista 40 €, riippumatta siitä mikä on lopullinen veroprosenttisi.Ei ole olemassa tuloja josta verotetaan eri tavalla kuin muista tuloista.

On olemassa tuloja, joista peritään ennakonpidätystä eri tavalla kuin muista tuloista (ja siitäkin pääsee eroon sopivalla verkokortilla).

Kaikki tulot lasketaan loppujen lopuksi samaan kokonaistuloon, jota verotetaan sitten lopullisen (todellisen) veroprosentin mukaisesti.

Tätä kun ei moni tunnu ymmärtävän.

Ja tästä syystä hyvätuloiset pyrkivät monestibottamaan palkan korotikset vapaina, sillä 1 000 € lasku bruttopalkassa vähentää sun käteenjäävää ansiota vain 400 €.

- Liittynyt

- 12.01.2017

- Viestejä

- 3 155

Jaa minä olen ymmärtänyt väärin. Olet ajattanut itsesi sen verran pitkälle syyttelemällä minua ja muita tietämättömyydestä, että pieni pahoittelu ei olisi pahitteeksi joskus myöhemmin.Edelleen. Olet ymmärtänyt suomalalaisen verotuksen väärin. Marginaalivero = ennakonpidätysprosentti. Mutta ennakonpidätys ei ole sama asia kuin lopullinen verotus tuosta lisätulosta.

Kuva veronmaksajien sivuilta. Hekin vasta opettelevat suomalaista verotusta.

Palkansaajan veroprosentit 2026

Paljon palkasta maksetaan veroja ja kuinka paljon jää käteen? Miten tulojen määrä vaikuttaa veroprosenttiin? Palkansaajan tuloveroaste eli työtulojen veroprosentti kertoo maksettavien tuloverojen ja veronluonteisten maksujen osuuden palkasta. Loppuosa palkasta on nettotuloa, joka "jää käteen"...

www.veronmaksajat.fi

Tienaamalla v. 2023 bruttona 125 000 € käteen jää 68 136 €. Tienaamalla tonnin lisää (ylityö/palkankorotus), eli 126 000 €, käteen jää 68 544 €.

68 544 € - 68 136 € = 408 €

Lisätonnista jäi siis 408 € enemmän nappiin koko vuonna, kun liikutaan tuolla tulotasolla. Marginaaliveroprosentti on 59,2 % ((1000 € - 408 €) / 1000 € * 100 %).

Pyydän anteeksi, jos marginaaliveron sisäistettyäsi menetät ylityöhalukkuuden.

Viimeksi muokattu:

Jos sitten vuosituloraja ylittyy, niin maksat tuosta ylittyvästä osasta marginaaliveroa, mutta sekin tasataan todelliseksi veroprosentiksi lopullisessa verotuksessa.

Eli toisin sanoen, et ymmärrä mikä ero on verokortin lisäprosentilla ja marginaaliveroprosentilla. Suosittelen lämpimästi perehtymään siihen mikä niiden ero on, niin ymmärrät joskus myös mitä marginaalivero tarkoittaa.

Mutta tällainen vänkäys aiheesta mistä olisi hurja määrä lähteitä mm. verottajan kuin veronmaksajienkin sivuilta, on kyllä ihan taattua ketjun kamaa, ei siinä.

Tätä suomalaista verotusta kun ei kovin moni tunnu ymmärtävän oikein.

Tämä tuttu virsi 'palkankorotuksesta ja ylitöistä jää vain 40% käteen' on ammattiyhdistysten taitavasti masinoimaa propagandaa, jota valitettavasti moni (vasemmisto)kansanedustajakin viljelee eduskunnassa - joko tietämättään (todennäköistä) tai tahallaan (todennäköistä sekin).

Eiköhän tuo valitus tule pääasiassa talousoikeistolta (Suomen talousoikeistokin on talousvasemmistoa monella mittarilla). Vasemmisto lisäisi progressiota mielellään, vaikka olemme tässä jo maailman #1, josta ikävät sivuvaikutukset. Kyseessä ei ole propaganda. Kyseessä on alakoulun matematiikka.

- Liittynyt

- 18.10.2016

- Viestejä

- 15 278

Ei. Ennakonpidätys ei liity asiaan mitenkään*. Marginaaliveroprosentti on laskennallinen käsite, joka olisi ihan yhtä relevantti myös järjestelmässä jossa ei ennakonpidätystä lainkaan tehdä.Marginaalivero = ennakonpidätysprosentti.

*Ei liity suoraan. Liittyy välillisesti siten, että esimerkiksi kortittoman ennakonpidätys on verottajan kannalta näppärää asettaa suunnilleen suurimman marginaaliveroasteen tasolle.

- Liittynyt

- 12.01.2017

- Viestejä

- 3 155

Olet siis kiinnostunut vain lopullisesta veroprosentista, ja marginaaliveroprosentin voi unohtaa. Hyvä on, otetaan melkoinen ääriesimerkki, eli marginaaliveroprosentti 99,9 %.Ei ole olemassa tuloja josta verotetaan eri tavalla kuin muista tuloista.

On olemassa tuloja, joista peritään ennakonpidätystä eri tavalla kuin muista tuloista (ja siitäkin pääsee eroon sopivalla verkokortilla).

Kaikki tulot lasketaan loppujen lopuksi samaan kokonaistuloon, jota verotetaan sitten lopullisen (todellisen) veroprosentin mukaisesti.

Tätä kun ei moni tunnu ymmärtävän.

Ilman tonnin ylitöitä (tai ilman 80 €/kk palkankorotusta):

Brutto 125 000 €

Netto 68 136 €

Lopullinen veroprosentti (125 000 - 68 136) / 125 000 * 100 % = 45,5 %

Marginaaliveroprosentti 99,9 %, kuvitteellinen (tämän voi unohtaa, koska se ei kiinnosta sinua)

Otat vastaan korotuksen 80 €/kk, tai teet tonnin ylityön:

Brutto 125 000 € + 1 000 € = 126 000 €

Netto 68 137 €

Lopullinen veroprosentti (126 000 - 68 137) / 126 000 * 100 % = 45,9%

Marginaaliveroprosentti 99,9 %, kuvitteellinen (tämän voi unohtaa, koska se ei kiinnosta sinua)

Jos tosiaan unohdat marginaaliveroprosentin, ja katsot vain lopullista veroprosenttia, 45,5 % vs. 45,9 %, niin tosiaanko menisit ylitöihin tuollaisella kuvitteellisella 99,9 % marginaaliveroprosentilla? Huhkit päivän tai useamman ylimääräistä tienaten tonnin bruttoa, mutta sinulle jää vuodesta käteen 1 € enemmän? Kaikki on fine, koska 45,9 ei ole paljon enemmän kuin 45,5, eikä ainakaan ammattiyhdistysten ja muiden pelottelema 50-60 %?

- Liittynyt

- 08.01.2017

- Viestejä

- 221

Tätä suomalaista verotusta kun ei kovin moni tunnu ymmärtävän oikein.

Aluksi, unohda se marginaaliveroprosentti.

Kenenkään ei tarvitse nyt ottaa yhteyttä verotoimistoon, vaan verotoimisto tulee tänne. Olen veroasiantuntijan virassa Verohallinnolla (joskin juuri nyt virkavapaalla, mutta kuitenkin), joten ymmärtänen verotusta keskimääräistä paremmin.Ja jos et usko tätä niin ota yhteyttä verotoimistoon ja kysy sieltä, miten pääsen eroon korkeista marginaaliveroprosentista.

Korkeasta marginaaliveroprosentista ei voi päästä eroon, koska se on laskennallinen prosentti ja se on suoraa seurausta peräänkuuluttamastasi lopullisesta veroprosentista ja sen progressiivisuudesta. Ylitöiden tai palkankorotuksen kannattavuutta voi arvioida sekä marginaaliprosentin että lopullisen prosentin kautta. Kun vertaat lopullista veroprosenttia ylitöiden tekemisen jälkeen ylitöitä edeltävään aikaan, on huomattava, että lisätulo nostaa lopullista veroprosenttia, jolloin myös ennen ylitöiden tekemistä saatuja tuloja verotetaan tällä korkeammalla prosentilla. Lisätulon saaminen aiheuttaa ansiotuloverotuksen progressiivisuuden vuoksi siis sen, että myös aiemmista tuloista pitää maksaa enemmän veroja.

Marginaaliprosentti on vain erilainen, useimpien mielestä varmasti helpompi, tapa tarkastella tätä tilannetta. Siinä lisätulosta aiheutuva aiemmin saatujen tulojen kireämpi verotus kohdistetaan vain siihen lisätuloon, eli ajatellaan, että ne aiemmat tulot verotetaan samalla prosentilla kuin ennenkin, ja koko tarvittava lisäveron määrä peritään siitä lisätulosta. Tarvittavan lisäveron määrä on siis sama, mutta on helpompaa laskea se marginaaliprosentilla siitä lisätuloista kuin alkaa laskea uutta, korkeampaa veroprosenttia kaikille aiemmillekin tuloille ja laskea tarvittavan veron määrä sitä kautta.

Toivottavasti tämä selvensi asiaa. Marginaaliveroprosentti on siis erittäin käyttökelpoinen ja kätevä työkalu lisätulojen hankinnan kannattavuuden arviointiin.

- Liittynyt

- 30.05.2018

- Viestejä

- 4 506

Jos jätetään nämä yli 10k€/kk murotulot pois niin kyllä ihan normi palkansaajalle palkankorotuksesta verottaja haukkaa ihan kohtuu palasen..

Nämä luvut ovat verottajan laskurilla laskettu, oletan että laskuri laskee about oikein.

40k€/ vuosi tuloilla verot euroissa on 7372€, veroprossa alle 20%

Tonnin palkankorotuksella vuositulot 52k€, veroja maksettava 12266, veroprossa n. 23,5%.

Palkankorotuksen eli 12k€ osalta veroprosentti onkin n 40%..

Nämä luvut ovat verottajan laskurilla laskettu, oletan että laskuri laskee about oikein.

40k€/ vuosi tuloilla verot euroissa on 7372€, veroprossa alle 20%

Tonnin palkankorotuksella vuositulot 52k€, veroja maksettava 12266, veroprossa n. 23,5%.

Palkankorotuksen eli 12k€ osalta veroprosentti onkin n 40%..

Jos jätetään nämä yli 10k€/kk murotulot pois niin kyllä ihan normi palkansaajalle palkankorotuksesta verottaja haukkaa ihan kohtuu palasen..

Nämä luvut ovat verottajan laskurilla laskettu, oletan että laskuri laskee about oikein.

40k€/ vuosi tuloilla verot euroissa on 7372€, veroprossa alle 20%

Tonnin palkankorotuksella vuositulot 52k€, veroja maksettava 12266, veroprossa n. 23,5%.

Palkankorotuksen eli 12k€ osalta veroprosentti onkin n 40%..

Plus noihin tietty vielä veronluonteiset työttömyysvakuutus- ja työeläkemaksu, eli 8,65%-yks. lisää. Käytännössä siis jo tuossa palkkatasossa marginaaliveroprosentti on hyvin lähellä 50%.

Tuohon marginaaliverotuksen hahmotukseen luin jostain hyvän esimerkin:

Ostat kaupasta maitopurkkeja. Ensimmäiset kolme purkkia maksavat 1 €/purkki. Neljäs purkki maksaakin sitten 3 €/purkki.

Oletetaan että ostat 4 purkkia, jolloin maksat niistä yhteensä 6 €. Tästä jos laskee keskihinnan, niin hinnaksi tulee 1,5 €/purkki. Tämä keskihinta kuvastaa nyt sitä, kun jotkut tykkäävät ajatella että kaikista koko vuoden tuloista maksetaan vain sitä yhtä veroprosenttia.

Nyt sitten se oleellisin kysymys: Maksoitko tuosta neljännestä maitopurkista 3 € vai 1,5 €?

Ostat kaupasta maitopurkkeja. Ensimmäiset kolme purkkia maksavat 1 €/purkki. Neljäs purkki maksaakin sitten 3 €/purkki.

Oletetaan että ostat 4 purkkia, jolloin maksat niistä yhteensä 6 €. Tästä jos laskee keskihinnan, niin hinnaksi tulee 1,5 €/purkki. Tämä keskihinta kuvastaa nyt sitä, kun jotkut tykkäävät ajatella että kaikista koko vuoden tuloista maksetaan vain sitä yhtä veroprosenttia.

Nyt sitten se oleellisin kysymys: Maksoitko tuosta neljännestä maitopurkista 3 € vai 1,5 €?

Mistä hitosta se työhuonekorvaus taas löytykään tuolta omaverosta, pitää varmaan laittaa itselle ylös tän jälkeen ku on niin hiton sekavat sivut ku ei sitä ikinä löydy sieltä.

Tulonhankkimismenojen alta löytyy. Ja on nimellä työhuonevähennys.

- Liittynyt

- 15.01.2017

- Viestejä

- 1 816

Tähän asiaan tuli mieleen nyt kun ensivuoden verotuspaperit tuli. Ensimmäinen kysymys, jos tienaan esimerkkinä 50k vuodessa ja vuokratulot ovat 5000 vuodessa. Nämä tulot (+mahdolliset vähennykset) kun ilmoitan ensi vuoden verokorttiin, niin lisätäänkö siihen ansiotuloprosenttiin jotenkin tuo pääomaverokin? Meneekö siis palkkatulosta automaattisesti osa siivusta pääomatulona vai tuleeko tähän joku erillinen viite verottajalle ja maksan sitä e-laskuna tms?Tuli eteen ihan oleellinen asia verotuksesta. Jos ensi vuonna saat mätkyjä vuoden 2023 verotuksesta, niin heti helmikuusta alkaa juosta 6 % korko.

Myin arvopapereita voitolla – kannattaako verot maksaa nyt vai mätkyinä vuoden 2024 puolella?

Myin arvopapereita voitolla vuonna 2023. Kannattaako minun maksaa verot ennakkoon vai vasta aikanaan ensi vuonna jäännösverona? Onko jäännösverolle maksettava korko vuoden 2024 puolella edelleen kaksi prosenttia kuten nyt on?www.taloustaito.fi

Kannattaa ottaa huomioon jos on isoja mätkyjä tiedossa. Tuosta korosta vähennetään automaattisesti max 20e. Eli jos mätkyjä tulee alle 333e, niin asialla ei ole väliä.

Toisena kysymyksenä on, että maksoin juuri 2 osassa 2022 tulleet mätkyt pääomatuloista, koska en maksanut ennakkoveroa vuokratuloista. Kannattaako mun tehdä nyt 2023 pääomatulojen kanssa niin, että ilmotan nyt joulukuussa kertyneet tulot (-menot) ja maksan ne ennakkoverona, jotta ei tule korkoina ylimääräistä. Kiitos etukäteen avusta.

Tämä riippuu siitä miten haluat tehdä. Omaverosta voit tämän muuttaa.Tähän asiaan tuli mieleen nyt kun ensivuoden verotuspaperit tuli. Ensimmäinen kysymys, jos tienaan esimerkkinä 50k vuodessa ja vuokratulot ovat 5000 vuodessa. Nämä tulot (+mahdolliset vähennykset) kun ilmoitan ensi vuoden verokorttiin, niin lisätäänkö siihen ansiotuloprosenttiin jotenkin tuo pääomaverokin? Meneekö siis palkkatulosta automaattisesti osa siivusta pääomatulona vai tuleeko tähän joku erillinen viite verottajalle ja maksan sitä e-laskuna tms?

Kyllä ja omaveron kautta.Toisena kysymyksenä on, että maksoin juuri 2 osassa 2022 tulleet mätkyt pääomatuloista, koska en maksanut ennakkoveroa vuokratuloista. Kannattaako mun tehdä nyt 2023 pääomatulojen kanssa niin, että ilmotan nyt joulukuussa kertyneet tulot (-menot) ja maksan ne ennakkoverona, jotta ei tule korkoina ylimääräistä. Kiitos etukäteen avusta.

- Liittynyt

- 10.01.2019

- Viestejä

- 26 545

Arvoin juristi ja verotusketjun välillä, valitsin verotus ketjun, kun kuvauksessa "kaikenmoiselle"

Joskus oli epävirallnen tulkinta että jos kaveria joskus jelppas ja kaveri pyytämättä antoi vähäsen rahaa, niin oli aika hyvillä vesillä. pienet lahjat ei taida olla verollisia. Mutta tulot verottajaa kiinnostaa, eli periaatteessa pitäisi ilmoittaa ne pienetkin.

Jos ilmoittelee palveluksista niin selustaa kannattaa turvata jonkinlaisella kirjanpidolla, kuiteilla ja tulojen ilmoittamisella (siis jos tarkoitus pysytä vuositasolla pieniä satunnaisia)

Liikevaihdon myötä tulee ALV velvollisuus.Nyt alkoikin kiinnostaa tällaisten myyntipalstojen ja yleensä yksityisen kaupankäynnin lainopillinen puoli. Tällaista esimerkkiä mietin:

Minulla on 3d-tulostin. Myyn toisinaan sukulaisille ja kavereille muutaman tulosteen hintaan omat kustannukset ja pieni vaivanpalkka. Missä kohtaa toimintani on niin mittavaa, että minun pitää hankkia y-tunnus? 5, 10, 50 tulostetta vuodessa, vai onko olennaisempaa se, teenkö voittoa ja kuinka paljon?

Varmaankin on jokin alaraja, mitä pienemmäksi jäävää toimintaa ei vielä katsota laittomaksi yritystoiminnaksi. Jos pysytään sen rajan alapuolella, tekeekö asiasta ilmoittaminen harrastusfoorumilla siitä silti laitonta?

Yllä siis ihan teoreettinen ja yleinen esimerkki, en tiedä miten laajaa/tuottoisaa toimintaa täällä on 3d-tulosteilla harjoitettu.

Joskus oli epävirallnen tulkinta että jos kaveria joskus jelppas ja kaveri pyytämättä antoi vähäsen rahaa, niin oli aika hyvillä vesillä. pienet lahjat ei taida olla verollisia. Mutta tulot verottajaa kiinnostaa, eli periaatteessa pitäisi ilmoittaa ne pienetkin.

Jos ilmoittelee palveluksista niin selustaa kannattaa turvata jonkinlaisella kirjanpidolla, kuiteilla ja tulojen ilmoittamisella (siis jos tarkoitus pysytä vuositasolla pieniä satunnaisia)

- Liittynyt

- 17.10.2016

- Viestejä

- 6 194

Liikevaihdon myötä tulee ALV velvollisuus.

" Vähäinen liiketoiminta määritellään liikevaihdon perusteella. Liiketoimintaa pidetään vähäisenä, jos yrityksesi liikevaihto tilikaudessa (12 kk) on enintään 15 000 euroa. "

Pienen yrityksen alv

- Liittynyt

- 10.01.2019

- Viestejä

- 26 545

Kauppa-alueen säännöt ketjusta.

Linkkisi mukaanKun myy omia tavaroita, raja on 5000€ voittoa / vuodessa. Se tarkoittaa omassa käytössä ollutta tavanomaista (vaatteet, astiat, korut, huonekalut, kodin elektroniikka ja harrastusvälineet), eikä vartavasten tulostettua tavaraa.

Kun myy jotain muuta , niin raja on 1000€ liikevaihtoa/vuodessa.

Mielestäni räätölyidyt 3d-tulosteet menee tuohon kategoriaan.

Kirpputorimyynti

www.vero.fi

--

Ja 1000€ liikevaihto voi tulla helposti, varsinkin, jos on kalliimmasta tavarasta kyse. Se on 1-2 avaamatonta näytönohjainta. Siksi ne kannattaakin avata(no ei, viimeisin näytönohjain, jonka myin, oli 3080 ja se oli ollut vuosia minulla pelikäytössä - avaamattomia jäähyjä olisi taas menossa 55 eurolla, että kohta tonni paukkuu! - tietenkin, ne on keskimäärin 5€ tappiolla/jäähy, että saanko niistä veronpalautusta?)

--

Veljeni on verokarhu, en ole lakimies.

Jos tässä viitataan esimerkki ilmoituksen mukaiseen touhuun jossa markkinoidaan suunnittelu ja tulostuspalveluita.Jatkuvaa ja ammattimaista tavaroiden myyntiä pidetään elinkeinotoimintana. Tällaisessa toiminnassa on yleensä kyse ..., omasta valmistuksesta....

- Liittynyt

- 17.10.2016

- Viestejä

- 6 194

Kauppa-alueen säännöt ketjusta.

Linkkisi mukaan

Jos tässä viitataan esimerkki ilmoituksen mukaiseen touhuun jossa markkinoidaan suunnittelu ja tulostuspalveluita.

ALV velvollisuus on eri asia kuin tuloista verojen maksaminen.

En nyt oikein ymmärrä tuota marginaaliveroa. Palkka kun vaihtelee jo pelkkien vuorolisien/lomien ajoittumisen takia useita tuhansia vuodessa. Jos vuoden alussa osaa lotota tulot oikein niin ei rangaista marginaaliverolla, koska tulot "ei nouse", mutta jos on arvioinut lisät/lomien ajoituksen väärin ja joutuu tekemään muutosverokortin myöhemmin niin sitten iskee marginaalivero?

Viimeksi muokattu:

finWeazel

Tukijäsen

- Liittynyt

- 15.12.2019

- Viestejä

- 13 617

Verot maksetaan koko vuoden bruttopalkasta. Jos meni verokortti pieleen niin tulee veronpalautuksia/mätkyjä. Lopputulos on ihan sama verotuksen jälkeen vaikka olisi mitä temppuillut verokortin kanssa. Tai no, pikkunviilaajat muistaa, että mätkyissä/palautuksissa on korkoa laskettu mukaan niin lopputulos ei ole täysin sama maksoi verot miten tahansa.En nyt oikein ymmärrä tuota marginaaliveroa. Palkka kun vaihtelee jo pelkkien vuorolisien/lomien ajoittumisen takia useita tuhansia vuodessa. Jos vuoden alussa osaa lotota tulot oikein niin ei rangaista marginaaliverolla, koska tulot "ei nouse", mutta jos on arvioinut lisät/lomien ajoituksen väärin ja joutuu tekemään muutosverokortin myöhemmin niin sitten iskee marginaalivero?

Veroprosentti kasvaa tulojen mukana. Esimerkiksi jos bruttotulo on 20000e tai 50000e ja saat 5000e lisää vuodessa palkkaa/ylityökorvauksia niin toiselle jää vähemmän nettona käteen. Tän hyvin kuvas aikaisemmassa postauksessa ollut maitopurkkiesimerkki.

Niin mutta tuossahan ei näy sitä mystistä marginaaliprosenttia joka ei seuraa veroprosenttia. 37000 tienaavalle tasan saman verran tonnin palkankorotuksesta nettona käteen kuin 55000 tienaavalle? Mikä on se "lisätulo" kriteeri mikä laukaisee tuon marginaaliprosentin käytön?Verot maksetaan koko vuoden bruttopalkasta. Jos meni verokortti pieleen niin tulee veronpalautuksia/mätkyjä. Lopputulos on ihan sama verotuksen jälkeen vaikka olisi mitä temppuillut verokortin kanssa. Tai no, pikkunviilaajat muistaa, että mätkyissä/palautuksissa on korkoa laskettu mukaan niin lopputulos ei ole täysin sama maksoi verot miten tahansa.

Veroprosentti kasvaa tulojen mukana. Esimerkiksi jos bruttotulo on 20000e tai 50000e ja saat 5000e lisää vuodessa palkkaa/ylityökorvauksia niin toiselle jää vähemmän nettona käteen. Tän hyvin kuvas aikaisemmassa postauksessa ollut maitopurkkiesimerkki.

finWeazel

Tukijäsen

- Liittynyt

- 15.12.2019

- Viestejä

- 13 617

Se on sun verokortista kiinni. Mut sillä nyt ei varsinaisesti ole mitään väliä, kun lopputulos joka tapauksessa tasataan vuoden bruttotulon pohjalta.Niin mutta tuossahan ei näy sitä mystistä marginaaliprosenttia joka ei seuraa veroprosenttia. 37000 tienaavalle tasan saman verran tonnin palkankorotuksesta nettona käteen kuin 55000 tienaavalle? Mikä on se "lisätulo" kriteeri mikä laukaisee tuon marginaaliprosentin käytön?

Näin löydät verokortin OmaVerosta

Kun olet kirjautunut OmaVeroon, näet nykyisen veroprosenttisi sekä tulorajan kohdasta Verokortti ja ennakkovero.

Niin mutta tuossahan ei näy sitä mystistä marginaaliprosenttia joka ei seuraa veroprosenttia. 37000 tienaavalle tasan saman verran tonnin palkankorotuksesta nettona käteen kuin 55000 tienaavalle? Mikä on se "lisätulo" kriteeri mikä laukaisee tuon marginaaliprosentin käytön?

Kaikki maksavat marginaaliveroprosenttia jossain muodossa. Marginaaliveroprosentti ei ole siis sama asia kuin verokortissa lukeva lisäprosentti. Tässä tuo virallinen taulukko:

Ja tuo oikeassa sarakkeessa oleva luku on nimenomaan se marginaaliveroprosentti. Verotus toimi siis niin, että kun verotettavaa tuloa on 0 euroa, niin siitä maksetaan veroa 0 euroa. Ja ylimenevältä osalta maksetaan sitten marginaaliveroa, eli 12,64 %. Siinä vaiheessa kun verotettavaa tuloa on tullut 19900 €, niin tuota marginaaliveroa on kertynyt 2515,36 € ja tässä vaiheessa marginaaliveroprosentti nouseekin 19,00 %:iin. Eli kaikesta 19900 €:n ylimenevästä tulosta maksatkin veroa 19 %. Ja tätä jatkuu niin kauan kunnes olet tienannut 29700 €, jolloin marginaaliveroprosentti taas nousee jne.

Ja näissä keskusteluissa lisätuloilla tarkoitetaan yleensä sitä, että jos sinulla on jokin valmiiksi arvioitu vuositulo, jonka tulet tienaamaan, mutta sitten jostain syystä saatkin enemmän tuloa, joko palkankorotuksen muodossa, ylitöistä, jne, niin tätä ylimääräistä tuloa kutsutaan lisätuloksi ja siitä maksetaan veroa ylläolevan esimerkin mukaan marginaaliprosentilla, joka taas riippuu siitä, paljonko ne sinun vuositulosi muuten olisivat. Jos vuositulosi olisivat vaikkapa 30.000 €, niin silloin marginaaliprosentti on tuo 30,25 % joten jos käyt tekemässä vaikka ylitöitä, niin siitä saatavasta palkasta menee veroa tuon verran.

Huomioi sitten, että tämä on vain valtionvero, eli tuohon tulee sitten päälle vielä kunnallisvero, YLE-vero, kirkollisvero + muita lakisääteisiä maksuja. Ja lisäksi tuloista lasketaan aina jonkin verran vähennyksiä, eli jos vaikka vuosipalkkasi olisi 30.000 €, niin se verojen laskemisessa käytettävä verotettava tulo on sitä jonkin verran pienempi.

Ja otetaan vielä loppuun esimerkki, että miten se verokortissa oleva ennakonpidätysprosentti lasketaan. Eli jos arvioidaan, että vuositulot olisivat 40.000 €, niin katsotaan mihin kohtaan taulukkoa se osuu, jolloin nähdään, että 29700 € kohdalla veroa menee 4377,36 €. Ja tuosta 29700 €:stä mennään sitten yli 10300 €, josta maksetaan marginaaliprosentilla 30,25 %. Eli tuosta loppuosasta menee veroa 30,25 % x 10300 € = 3115,75 €. Ja tämä lisätään tuohon 4377,36 €, jolloin saadaan veron määräksi 7493,11 €. Nyt tiedämme veron määrän ja vuositulot, jolloin voidaan laskea keskimääräinen veroprosentti, joka on 7493,11 € / 40000 € = 18,7 %. Tuohon sitten päälle kunnallisveroprosentti, esim 8 %, niin saadaan verokorttiin prosentiksi noin 26,5 %. Ja näin toimitaan siksi, että on käytännöllisempää periä ennakonpidätystä samalla prosentilla läpi vuoden sen sijaan että seurattaisiin tuloja kokoajan euron tarkkuudella ja nostettaisiin prosenttia sitten tuon taulukon mukaan aina kun seuraavan portaan alaraja on saavutettu.

Viimeksi muokattu:

- Liittynyt

- 12.01.2017

- Viestejä

- 3 155

Ansiotulo kuin ansiotulo, niin marginaalivero-% puraisee ylimääräisestä - tai toisaalta antaa anteeksi tulojen pienenemisen. Se on laskennallinen arvo, minkä avulla näet paljonko ylimääräisestä 1 k€/a jäisi nettoa.Niin mutta tuossahan ei näy sitä mystistä marginaaliprosenttia joka ei seuraa veroprosenttia. 37000 tienaavalle tasan saman verran tonnin palkankorotuksesta nettona käteen kuin 55000 tienaavalle? Mikä on se "lisätulo" kriteeri mikä laukaisee tuon marginaaliprosentin käytön?

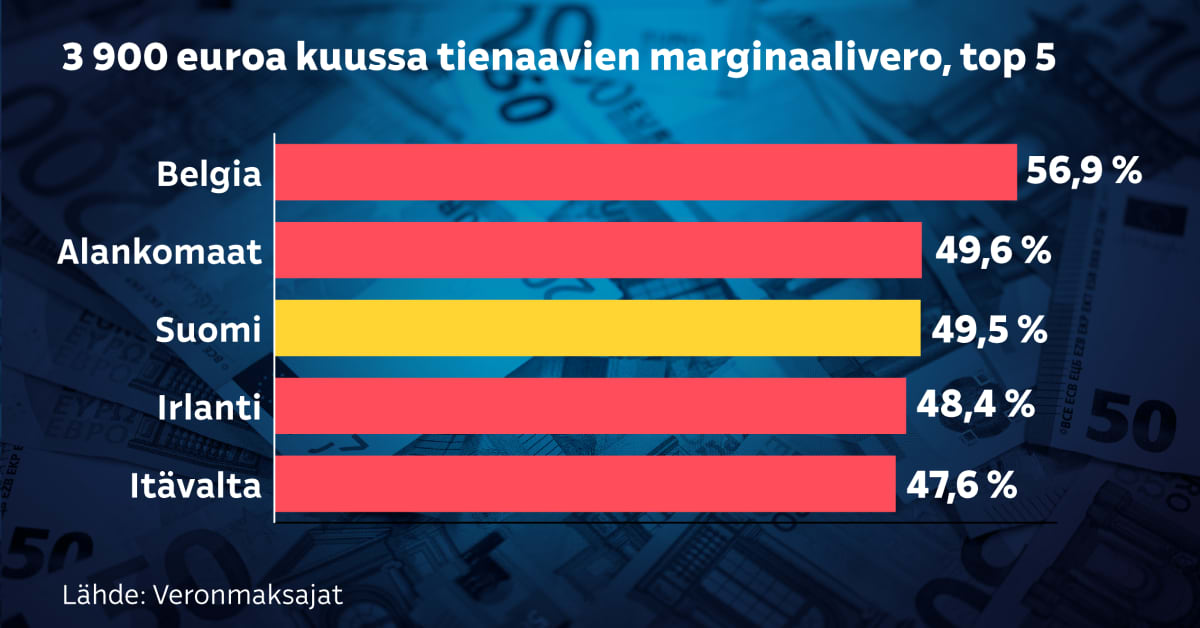

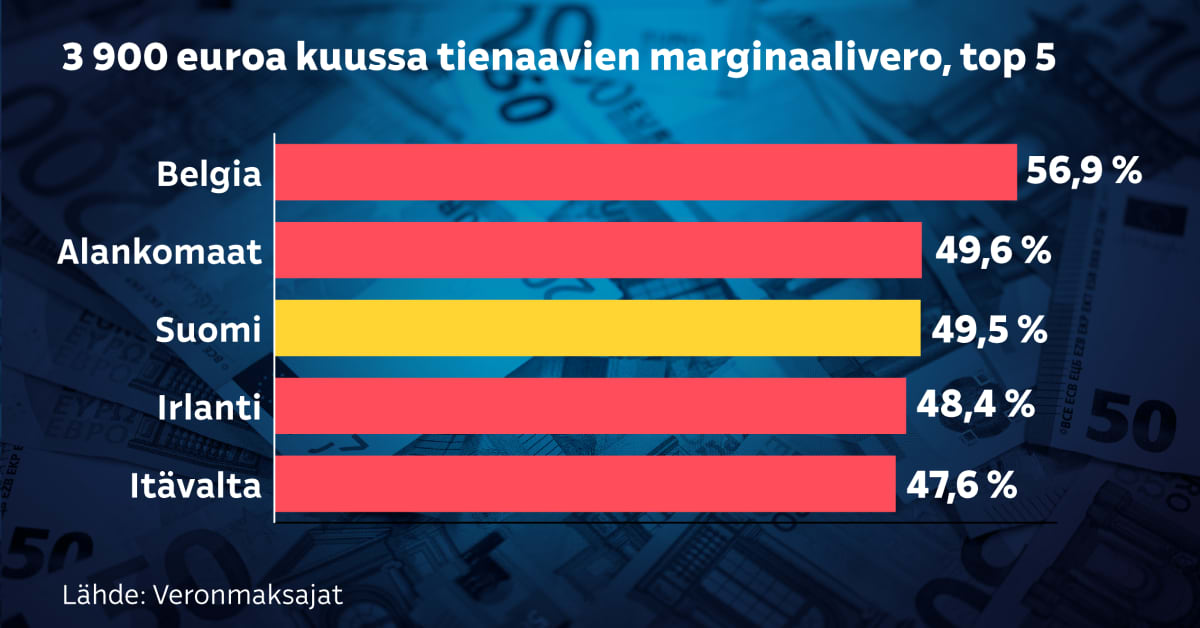

Oletetaan, että tienaat normaalisti 38 k€/a bruttoa. Jos teet tonnin ylimääräistä ylitöillä tai palkankorotuksella (=39 k€/a), niin nettoa vuodesta jää 505 € normaalia enemmän, eli laskennallinen marginaaliveroprosentti on 49,5 %. Sen verran menee tuolla tulotasolla muihin suihin kaikesta ylimääräisestä ansiotulosta.

Jos toisaalta otatkin 1 k€/a verran palkatonta (=37 k€/a), nettosi on vain 505 € normaalia pienempi.

Kannattaa lukea ajatuksen kanssa viesti:

Verotuksesta

Jos töihin tarvittavia kortteja joutuu kustantamaan työttömänä itse niin saako ne verovähennykseen tulon hankkimiseen liittyvänä menona? Tässä on nyt tilanne, että töitä olisi tarjolla, mutta kortti puuttuu ja ilman sitä ei pääse. Ei työnantaja suostu maksamaan? Monet noista läpysköistä saa...

bbs.io-tech.fi

Edit. Sekä 37 k€ että 55 k€ tienaaville jää molemmille yhtä paljon käteen (505 €) tonnin ylimääräisestä vuositulosta, koska molemmissa tapauksissa marginaaliveroprosentti on sama 49,5 %, kun käytetään keskimääräistä kunnallisveroprosenttia (7,37 %) ja keskimääräistä kirkollisveroprosenttia (1,38 %). Täältä tarkemmat tiedot:

Palkansaajan veroprosentit 2026

Paljon palkasta maksetaan veroja ja kuinka paljon jää käteen? Miten tulojen määrä vaikuttaa veroprosenttiin? Palkansaajan tuloveroaste eli työtulojen veroprosentti kertoo maksettavien tuloverojen ja veronluonteisten maksujen osuuden palkasta. Loppuosa palkasta on nettotuloa, joka "jää käteen"...

www.veronmaksajat.fi

Viimeksi muokattu:

- Liittynyt

- 10.01.2019

- Viestejä

- 26 545

On eri, verotettavan tulon osalta helpompaa , ALVin kanssa kannattaa etukäteen miettiä ja seurata että varmasta puuhastelut jää alle ALV velvollisuuden, jos ei ole tarkoitus ALV velvolliseksi alkaa.ALV velvollisuus on eri asia kuin tuloista verojen maksaminen.

Ja tuossa verottajan linkissä oli tavaroiden myyntiä jos myy työtä, niin ollaan jo aika kaukana kirpparimyynnistä, vaikka työn kylkiäisenä myytäisiin joku muovinpalanen.

- Liittynyt

- 29.10.2016

- Viestejä

- 9 860

Jos sattuisi saamaan vuoden palkan vuosien jälkeen vasta ny kertasummana, niin mites tuosta verot menisi?

- Liittynyt

- 07.06.2017

- Viestejä

- 6 118

Jos sattuisi saamaan vuoden palkan vuosien jälkeen vasta ny kertasummana, niin mites tuosta verot menisi?

Tulontasaus

Tämänhetken/vuoden verojen mukaan tietysti.Jos sattuisi saamaan vuoden palkan vuosien jälkeen vasta ny kertasummana, niin mites tuosta verot menisi?

Edit: Toki voit yrittää vaikka yllämainittua tulontasausta tai vaikka tehdä korjausilmoitusta tuon ansaintavuoden veroilmoitukseen mutta totuus on että turhaan jos kyse on vuosia vanhasta asiasta.

- Liittynyt

- 10.01.2019

- Viestejä

- 26 545

Tuosta (vero.fi tulontasaus) ehkä kannattaa lähteä tavaamaanJos sattuisi saamaan vuoden palkan vuosien jälkeen vasta ny kertasummana, niin mites tuosta verot menisi?

Jos kertatulo on kertynyt vuotta lyhyemmältä ajanjaksolta, tulontasausta ei voida toimittaa, vaikka tuloon sisältyisi kahden eri kalenterivuoden tuloa (KHO 4.9.1975 taltio 3262).

Edit, jos oikein ymmärsin niin kyse oli yhdenvuoden palkasta, niin ei voisi tasailla, eli lysähtää nyt koko potti tuloksi

Viimeksi muokattu:

kaarlos

Virallinen JimmZ-boikotoija

- Liittynyt

- 13.11.2016

- Viestejä

- 2 524

Avaa aika hyvin ihmisten rajoittunutta ymmärrystä verotuksesta ja marginaaliveroprosenteista kun katsoo kommentteja tästä YLE:n artikkelista:

yle.fi

yle.fi

Jos keskituloinen saa satasen palkankorotuksen, verottaja vie siitä puolet – näin Suomi vertautuu muihin

Suomessa palkankorotusta verotetaan moneen muuhun maahan verrattuna ankarasti. Katso grafiikoista, miten Suomen verotus vertautuu muihin.

Nuo kaiken maailman marginaalivero hässäkät on vain harhaanjohtavia kikkailuja. Sen todellisen veroprosentin näkee vuositasolla, ihan turha erikseen irroitella summia ja laskea niille eri veroprosentteja. Maksat vuositasolla aina siitä määrästä jonka tienaat.

Avaa aika hyvin ihmisten rajoittunutta ymmärrystä verotuksesta ja marginaaliveroprosenteista kun katsoo kommentteja tästä YLE:n artikkelista:

No tuota samaa harhakäsitystä näkee ihan tällä palstallakin, vaikka luulisi että tällaisella tekniikkapalstalla kirjoittelisi keskivertoa fiksummat ihmiset.

Edelleen maitopurkkiesimerkkinä:

Ostat kaupasta maitopurkkeja. Kolme ensimmäistä maitopurkkia maksaa 1 €/kpl. Neljäs maitopurkki maksaisikin 3 €/kpl.

Ostat sitten 4 maitopurkkia ja maksat näistä yhteensä 6 €, eli keskimäärin 1,5 €/kpl.

Tähän nämä samat järjenjättiläiset tulevat huutamaan suu vaahdossa, että "Et sinä maksanut siitä neljännestä maitopurkista 3 €, sillä vain kokonaisuus ratkaisee, joten maksoit keskimäärin 1,5 €/kpl, joten se neljäskin maitopurkki maksoi 1,5 € eikä yhtää enempää. Turha irrotella lukuja ja selitellä marginaaleja. Kokonaisuus ja keskihinta ratkaisee".

kaarlos

Virallinen JimmZ-boikotoija

- Liittynyt

- 13.11.2016

- Viestejä

- 2 524

Joo, seurasin tuota keskustelua ja laitoinkin ajatuksella sen artikkelin jatkoksi tänne.No tuota samaa harhakäsitystä näkee ihan tällä palstallakin, vaikka luulisi että tällaisella tekniikkapalstalla kirjoittelisi keskivertoa fiksummat ihmiset.

Täytyy myöntää että herättää kyllä aika isoa päänsärkyä ylipäätään tuolla kommenttiosiossa esiintyvä narratiivi jossa ”rikkaita” ja köyhiä vertailemalla perustellaan keskiluokan kuoliaaksi verottaminen.

Täytyy myöntää että herättää kyllä aika isoa päänsärkyä ylipäätään tuolla kommenttiosiossa esiintyvä narratiivi jossa ”rikkaita” ja köyhiä vertailemalla perustellaan keskiluokan kuoliaaksi verottaminen.

Välillä tuntuu ettei Ylen kommenttipalstalla ole kuin niitä työttömiä, joilla on aikaa selittää että "rikkaat" (työssäkäyvät) pilaa koko maan. Ehkä muilla ei ole aikaa.

Joo, seurasin tuota keskustelua ja laitoinkin ajatuksella sen artikkelin jatkoksi tänne.

Lisäksi tästä samasta syystä todella monella työsuhdeautoilijalla on vaikeuksia laskea autoedun todellista hintaa oikein. Pääsääntöisesti laskevat vaikutuksen käyttäen perusprosenttia, jolloin laskettu kustannus on huomattavasti pienempi kuin todellinen kustannus.

Uutiset

-

Lisuan Techin AAA-pelejä tukeva kuluttajanäytönohjain saapuu myyntiin 18. kesäkuuta

13.3.2026 00:00

-

Asus ROG julkaisi kolme uutta Strix-pelinäyttöä OLED-paneeleilla

12.3.2026 17:21

-

Microsoft kertoi lisätietoja tulevasta Xbox Project Helix -konsolista

12.3.2026 01:38

-

Valve kertoi GDC:ssä Steam Machine- ja Steam Frame Verified -ohjelmista

12.3.2026 01:04

-

Intel julkaisi uudet Core Ultra 200S Plus -prosessorit (Arrow Lake Refresh)

12.3.2026 00:40

Uusimmat viestit

-

IPTV tv keskustelu * Lue aloituspostaus*

- Viimeisin: Domitianus

-

-

-

GeForce RTX 3060 -näytönohjaimen odotetaan palaavan markkinoille

- Viimeisin: ratkakapu