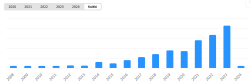

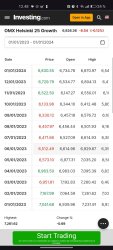

Toisaalta ei tässäkään asiassa menneisyys ole tae tulevasta. Miten Helsingin pörssi tulevaisuudessa tuottaa, sitä ei tiedä kukaan.

Onko rahat/pääoma suojassa pörssissä oli sitten rahastoissa, suorissa osakesijoituksissa tai indekseissä kuten ETF.

Isoin oletus on että pörssissä pääoma on inflaatiolta parhaiten suojassa ja sijoitustuotto noin 8%/a.

Onko näin tulevaisuudessa ei sitä tosiaan kukaan tiedä, mutta toivon ettei kesän 1981 FED:n toimet toistuisi vaan tästäkin rymisteltäisiin yli ilman suuria ja laajoja ongelmia.

Tilanne on taloudessa käsittääkseni se noin 1920-luvun amerikan meininkiä kun pörssi tuottaa hurjia voittoja niille jotka ovat rahaa sinne laittaneet.

Ylellisyyslomat ja tuotteet myy edelleen. Ostetaan uutta Teslaa, käydään ulkomailla ja kulutetaan hyvään ruokaan ja oloon.

Sitten se huono puoli..... osalla kansaa reaalitulot ei riitä oman asunnon ostamiseen, ruokaan tai edes perustarpeisiin.

Kansan välissä oleva railo suurenee hyväosaisiin jotka eivät edes huomaa vieressä olevia pahaa oloa. Mielenterveiden ongelmat rikkoo ennätyksiä ja työväkeä vedetään kölin alta sen kun keritään.

Keskiluokka häipyy suurten ikäluokkien mukana hautausmaalle.... jäljelle jää hyväosaiset "valkoiset" ja huono-osaiset "punaiset". Kattila kuplii jo ja jahka leikkaukset iskee vasten köyhää kansaa saa nähdä mikä on edessä ellei hyväosaiset kanna omaa osaansa hyväntekeväisyydellä, huomaisuudella sekä etenkin ihmisyydellä välttäen inhimillisiä katastrofeja. Pelkään, että myös Suomessa hyväosaiset shoppailevat muiden maiden passit ja siirtyvät sinne missä aurinko paistaa vuodesta toiseen ilman katkoja jatkamaan bileitä.

Ei hyvänteväisyydestä ja inhimillisyydestä tarvitse järjestää mitään isoa hälyä, ei youtude videospektaakkelia eikä instagram näyttelyä. Puhtaasta sydämestä hyviä tekoja.

Omassa suvussa on pidetty isossa arvossa kertoa kartanon isännän Karl Fazerin lahjoittamasta sängystä ettei koko työväen perheen tarvitse nukkua tuvassa samassa sängyssä ahtaasti usean lapsen kanssa. Tarinat ja teot kantavat usean polven ajan ja edelleen eteenpäin.

Viimeksi muokattu: