Jo vain muuttuu. Ensimmäisen vuoden aikana korkoja maksettaisiin muuten 9 891,81 €, mutta lyhennyksen ansiosta 9 100,49 €. Noiden erotus on 791,32 €, eli edes ensimmäisenä vuotena ei tipu korkomenot 800 € (koska pääoma muuttuu koko ajan). Ja tuosta se korkosäästö heikkenee joka ikinen kuukausi yhä pienemmäksi kohti ~nollaa.

Lainan puolivälissä 12,5 vuoden kohdalla korkosäästö on 41,70 €/kk (~500 €/a), eli ei lähelläkään mainitsemaasi "muuttumatonta 800 euroa". Toisaalta se ei myöskään ole laina-ajan puolivälistä huolimatta puolet alkuperäisestä korkosäästöstä (800 €/a / 2 = 400 €/a), vaan ~25 % enemmän, koska annuiteettilainan pääoma ei lyhene lineaarisesti, vaan loppupainotteisesti.

Sinun laskutapasi soveltuisi paremmin harvinaisempaan tasalyhenteiseen lainaan, mutta silloinkaan se ei olisi mikään "muuttumaton 800 €/a", vaan siitä joka kuukausi 2,67 € pienenevä korkosäästö. Silloin lainan puolivälissä 12,5 vuoden kohdalla laskennallinen vuotuinen korkosäästö olisi puolet alkuhetkestä, eli noin 400 €/a. Lainan viimeistä erää maksaessa korkosäästö olisi 4,39 €/kk - 4,04 €/kk = 0,35 €/kk, eli laskennallista vuotuista 4,20 €/a. Se on muuttunut erittäin paljon 800 euron vuotuisesta korkosäästostä.

Vaikka korkosäästö ei olekaan 800 €/a, niin myös kuukausittainen lyhennys pienenee, jolloin lainanhoito helpottuu 106 €/kk (250 k€, 20 k€ ylim. lyh, 25 v, 4 %). Lyhyemmässä lainassa säästö olisi suurempi ja pidemmässä lainassa pienempi.

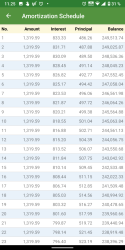

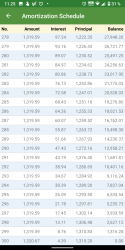

Lisäsin "huonon laskurin" kuvakaappaukset 250 k lainan parista ekasta ja viimeisestä vuodesta. Niistä voi nähdä miten annuiteetissa koron osuus sekä euromäärä pienenevät, ja vastaavasti lyhennyksen osuus sekä euromäärä kasvavat ajan mittaan. Viimeisestä sarakkeesta näkee lainamäärän pienenemisen. Ainoa mikä pysyy muuttumattomana on kuukausittainen lainanhoitoon kuluva summa, ja sekin vain niin kauan kuin korko ei muutu.