Kuten todettua valitsit nyt indeksin (OMX Cap), jossa kunkin osakkeen paino on maksimissaan 10%. OMX Hex, eli se pääindeksi joka lasketaan yhtiön markkina-arvolla suoraan painotettuna niin kuin on tapana, on tappiolla vuodesta 2000 tähän päivään vaikka lasket osingot mukaan. Kuplahintainen Nokia ja kuplahintainen silloinen Sonera ilman Teliaa ei ole vuoden 2000 hintaan ostettuna tuottanut osinkoa juuri lainkaan.

Suorissa osakesijoituksissa yksittäistä yhtiötä ei kannata päästää liian suureen painoon, koska muuten yhtiöhajautus ei enää toimi.

Puhuit myös indeksisijoittamisesta. Esim. suosittu ja maksuton Superrahasto Suomi rajaa edellisessä käyttämäni OMXH cap tuotto -indeksin tavoin yksittäisen yhtiön painon 10 %:iin, eli Kone, Nokia, Sampo ja UPM hakkaavat rajoittimeen.

Mielestäni oli siis perusteltua käyttää painorajoitettua indeksia. En tosin tiedä, onkohan ulkomaisissa indeksirahastoissa vastaavalla tavalla painorajoituksia?

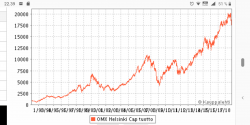

Ihan mielenkiinnosta kiinnostaisi nähdä rajoittamaton OMXH osinkojen kera, että onko todella miinuksella 02/2000-11/2018. Ensin rajoitetuilla.

Omxh cap: 5600-->6478 = 1,16X

Omxh cap tuotto: 6900-->18394 = 2,67X

Osingot ovat tehneet leijonanosan tuotosta. Entäpä rajoittamaton.

Omxh: 18000-->9417 = 0,52X

En löydä Omxh tuottoa, onko sinulla sitä saatavilla, vai mihin perustit, että sekin olisi miinuksella? Näppituntumalla tuntuisi, että osingot huomioiden oltaisiin aika nollilla, korkeintaan muutaman prosentin miinuksella.

Mutta edelleen, yksittäisen yhtiön painoa ei kannata päästää yli kymmenykseen. Oli sitten suora- tai indeksisijoitukset. Tällöin on mahdollista päästä lähemmäs cap tuotto -indeksejä, eli triplaa 2000-2018.