Invest now or temporarily hold your cash?

https://personal.vanguard.com/pdf/ISGDCA.pdf

EDIT: Huomatkaa viimeisestä kuvasta, että ajallisen hajauttamisen worst-case tuotonmenetykset olivat itse asiassa suuremmat kuin kertasummalla.

EDIT2: Kertasijoitus oli ylivoimaisesti parempi, mikäli ajallinen hajautus venytettiin peräti 3 vuoden mittaiseksi:

https://personal.vanguard.com/pdf/ISGDCA.pdf

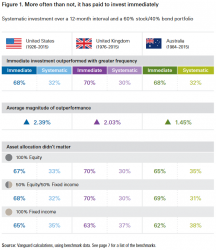

Much of the time, and in most markets, it has paid to invest right away.

Tämä on periaatteessa ainoa syy olla sijoittamatta kaikkea kerralla (systematic implementation = ajallinen hajauttaminen):History and theory support immediate investment.

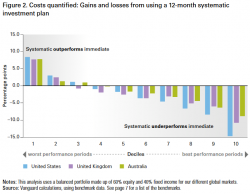

Jos ei halua sijoittaa kaikkea heti, niin tutkimus suosittelee korkeintaan 1 vuoden kestävää ajallista hajauttamista:Systematic implementation provides some protection against regret.

For those who choose the systematic approach, we suggest creating a disciplined program to invest the lump sum within a year.

EDIT: Huomatkaa viimeisestä kuvasta, että ajallisen hajauttamisen worst-case tuotonmenetykset olivat itse asiassa suuremmat kuin kertasummalla.

EDIT2: Kertasijoitus oli ylivoimaisesti parempi, mikäli ajallinen hajautus venytettiin peräti 3 vuoden mittaiseksi:

Over a 36-month interval, immediate investment outperformed approximately 92% of the time.

Viimeksi muokattu: