-

PikanavigaatioAjankohtaista io-tech.fi uutiset Uutisia lyhyesti Muu uutiskeskustelu io-tech.fi artikkelit io-techin Youtube-videot Palaute, tiedotukset ja arvonnat

Tietotekniikka Prosessorit, ylikellotus, emolevyt ja muistit Näytönohjaimet Tallennus Kotelot ja virtalähteet Jäähdytys Konepaketit Kannettavat tietokoneet Buildit, setupit, kotelomodifikaatiot & DIY Oheislaitteet ja muut PC-komponentit

Tekniikkakeskustelut Ongelmat Yleinen rautakeskustelu Älypuhelimet, tabletit, älykellot ja muu mobiili Viihde-elektroniikka, audio ja kamerat Elektroniikka, rakentelu ja muut DIY-projektit Internet, tietoliikenne ja tietoturva Käyttäjien omat tuotetestit

Softakeskustelut Pelit, PC-pelaaminen ja pelikonsolit Ohjelmointi, pelikehitys ja muu sovelluskehitys Yleinen ohjelmistokeskustelu Testiohjelmat ja -tulokset

Muut keskustelut Autot ja liikenne Urheilu TV- & nettisarjat, elokuvat ja musiikki Ruoka & juoma Koti ja asuminen Yleistä keskustelua Politiikka ja yhteiskunta Hyvät tarjoukset Tekniikkatarjoukset Pelitarjoukset Ruoka- ja taloustarviketarjoukset Muut tarjoukset

Kauppa-alue

Navigation

Install the app

How to install the app on iOS

Follow along with the video below to see how to install our site as a web app on your home screen.

Huomio: This feature may not be available in some browsers.

Lisää vaihtoehtoja

Tyylin valinta

You are using an out of date browser. It may not display this or other websites correctly.

You should upgrade or use an alternative browser.

You should upgrade or use an alternative browser.

Säästäminen ja sijoittaminen (osakkeet, rahastot, ETF:t...)

- Keskustelun aloittaja Purple

- Aloitettu

Kerran jo mainittiin että ko. indeksistä puuttuu osingot jotka on osapuilleen 2%/vuosi.

Eli olet nyt kaivanut N kpl ajanjaksoja ja paskimmillaan ne on vastannut verokorjattuna lainankuluja eli aina ja joka tarkasteluvälillä olet saanut vähintään osingot ”ilmaiseksi” kaupanpäälle.

Niin "paskimmillaan" eli poislukien parhaiten tuottaneet viimeiset reilu 10 vuotta?

Toki olet oikeassa, että osingot tulee päälle, mutta totta kai isompiriskisen sijoituksen pitääkin tuottaa paremmin että koko touhussa on mitään järkeä.

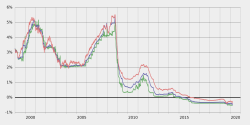

Näyttäisi se silti olleen keskimäärin yli 3% ennen finanssikriisiä tuon käyrän mukaan. Aika näyttää mistä tulee uusi normaali...

finWeazel

Tukijäsen

- Liittynyt

- 15.12.2019

- Viestejä

- 13 549

Korko etf:lla voi tehdä voittoa vaikka korkotasot laskisivat. TLT/ISO4:sta, jos on kauhonut syksyn korkohuipuista niin oletettavasti hyvä ostos laskeviin korkoihin. Kuukausituotto(korkoon perustuva osinko) toki laskee, mutta etf:n arvo nousee.

En usko, että nollakorkoihin palataan, mutta on tlt:ssa nousuvaraa vielä ja tulee jotain tuottoa kuukausittain arvonnousun päälle. TLT:t mitä kauhoin syksyllä salkkuun nyt 9.4% arvokkaammat kuin ostohetkellä. Olisi tuohon velkarahallakin voinut lähteä, JOS uskoi vakaasti korkohuipun olleen lähellä. Käytössä olevien sijoituspankkien sijoituslainat tosin sellaisilla koroilla etten niihin viitsi lähteä kun kaikki uudet sijoitukset enemmän riskin vähentämistä eikä niinkään maksimaalisen voiton tavoittelua.

Syksyllä ostetut tlt:t vauhdissa

Uskoisin, että TLT:ssa vielä ihan hyvin nousuvaraa olettaen että korko palaa jonnekin 2% tasolle tulevien vuosien aikana.

En usko, että nollakorkoihin palataan, mutta on tlt:ssa nousuvaraa vielä ja tulee jotain tuottoa kuukausittain arvonnousun päälle. TLT:t mitä kauhoin syksyllä salkkuun nyt 9.4% arvokkaammat kuin ostohetkellä. Olisi tuohon velkarahallakin voinut lähteä, JOS uskoi vakaasti korkohuipun olleen lähellä. Käytössä olevien sijoituspankkien sijoituslainat tosin sellaisilla koroilla etten niihin viitsi lähteä kun kaikki uudet sijoitukset enemmän riskin vähentämistä eikä niinkään maksimaalisen voiton tavoittelua.

Syksyllä ostetut tlt:t vauhdissa

Uskoisin, että TLT:ssa vielä ihan hyvin nousuvaraa olettaen että korko palaa jonnekin 2% tasolle tulevien vuosien aikana.

Viimeksi muokattu:

Hetkinen... "sijoitusrahastoja ei yleensä osteta arvo-osuustilille" Mitähän nyt en ymmärrä? Itsellä ollut rahastoja AOT tilillä iät ja ajat. Minusta tuo on kyllä hieman väärin yleistetty.Kuten linkkaamasi verottajan ohje (kohta 1, kolmas kappale) kertoo, sijoitusrahastoja ei yleensä osteta arvo-osuustilille, jolloin ei myöskään tuo arvo-osuustilin rajoitus päde, eli kuuluvat ohjeen kohtaan 23.2.

- Liittynyt

- 08.05.2019

- Viestejä

- 1 645

Hetkinen... "sijoitusrahastoja ei yleensä osteta arvo-osuustilille" Mitähän nyt en ymmärrä? Itsellä ollut rahastoja AOT tilillä iät ja ajat. Minusta tuo on kyllä hieman väärin yleistetty.

Ei noita ns. perinteisiä rahastoja säilytetä oikeasti Euroclearin arvo-osuustilillä, vaan niiden omistukset ovat vain merkintöjä välittäjän omassa järjestelmässä, vaikka välittäjän käyttöliittymä ne samassa näkymässä arvo-osuuksien kanssa näyttäisi.

Yleisesti ottaen vain vaihdettaviin arvopapereihin perustuvat rahastot (eli ETF-muotoiset rahastot) säilytetään arvo-osuustilillä. Ns. perinteiset rahastot eivät ole tällaisia. Et pysty näitä osuuksia myymään tai siirtämään kellekään, vaan ainoa mahdollisuus niiden lunastamiseen on se, että liikkeeseenlaskija lunastaa osuutesi. Tämä on vahva merkki siitä, etteivät kyseessä ole arvo-osuustilillä olevat arvo-osuudet.

Tässä nyt voi olla tietenkin tulkintaeroja, mitä sillä arvo-osuustilillä kukin tarkoittaa... Itse tarkoitan sillä tiukkaa määritelmää eli arvo-osuusjärjestelmän mukaista arvo-osuustiliä, jota Euroclear Finland ylläpitää. Oletan, että verottaja tulkitsee asian myös näin.

- Liittynyt

- 17.10.2016

- Viestejä

- 17 366

Yleisesti ottaen vain vaihdettaviin arvopapereihin perustuvat rahastot (eli ETF-muotoiset rahastot) säilytetään arvo-osuustilillä

Ja näistäkin vain Helsingin pörssissä listatut ETF:t. Ulkomaiset ETF:t sitten jossain alisäilyttäjän tilillä, joka ei teknisesti ole (Suomen) AOT.

Ei noita ns. perinteisiä rahastoja säilytetä oikeasti Euroclearin arvo-osuustilillä, vaan niiden omistukset ovat vain merkintöjä välittäjän omassa järjestelmässä, vaikka välittäjän käyttöliittymä ne samassa näkymässä arvo-osuuksien kanssa näyttäisi.

Yleisesti ottaen vain vaihdettaviin arvopapereihin perustuvat rahastot (eli ETF-muotoiset rahastot) säilytetään arvo-osuustilillä. Ns. perinteiset rahastot eivät ole tällaisia. Et pysty näitä osuuksia myymään tai siirtämään kellekään, vaan ainoa mahdollisuus niiden lunastamiseen on se, että liikkeeseenlaskija lunastaa osuutesi. Tämä on vahva merkki siitä, etteivät kyseessä ole arvo-osuustilillä olevat arvo-osuudet.

Tässä nyt voi olla tietenkin tulkintaeroja, mitä sillä arvo-osuustilillä kukin tarkoittaa... Itse tarkoitan sillä tiukkaa määritelmää eli arvo-osuusjärjestelmän mukaista arvo-osuustiliä, jota Euroclear Finland ylläpitää. Oletan, että verottaja tulkitsee asian myös näin.

Ja näistäkin vain Helsingin pörssissä listatut ETF:t. Ulkomaiset ETF:t sitten jossain alisäilyttäjän tilillä, joka ei teknisesti ole (Suomen) AOT.

Ahaa. Itsellä Nordnetin AOT tilillä muutama rahasto. Nämä vastauksenne selvensi asiaa. Eipä ole tullut ajatelleeksi. Kiitokset molemmille selvennöksestä!

Itse sijoitan tuohon komboon mutta olen miettinyt kyllä jos luopuisi noista aasian markkinoista, ei menesty niin hyvin kuin tuo eunl. Taisi olla vielä yksi ETF missä on samassa nuo kehittyneet ja kehittyvät markkinat niin siihen sijoittamalla ei tarvitsisi kahta etf:ää jos välttämättä haluaa aasian painotusta. En muista sen nimeä, joku kertokoot.Vähemmän seuraillut nyt keskustelua ja Nordnetin tarjontaa, joten kysytäänpä: onko EUNL+IS3N vielä se yleinen suositus? Vai onko Nordnetissä jotain uutta mullistavaa (ETF:issä nimenomaan)?

- Liittynyt

- 08.05.2019

- Viestejä

- 1 645

Taisi olla vielä yksi ETF missä on samassa nuo kehittyneet ja kehittyvät markkinat niin siihen sijoittamalla ei tarvitsisi kahta etf:ää jos välttämättä haluaa aasian painotusta. En muista sen nimeä, joku kertokoot.

Muistelet varmaankin tätä: iShares MSCI ACWI UCITS ETF USD (Acc) (IUSQ)

Se on nykyään ihan hyvä vaihtoehto passiiviselle sijoittajalle, joka haluaa sijoittaa koko maailmaan mukaanlukien kehittyneet ja kehittyvät markkinat. Ei tarvitse miettiä millä painotuksella kumpaakin ostaa, kun yhden rahaston ratkaisussa molemmat ovat mukana markkinapainojensa mukaisesti. Kulut 0,20%.

Onkos Nordnetin kuukausisäästövalikoimassa jotain fiksua Nasdaq-indeksituotetta?

LYMS taitaa olla jossain määrin suosittu, mutta taitaa olla synteettinen, mistä joku joskus kehoitti pysymään kaukana. SXRV löytyy vähän isommilla kuluilla, mutta hinta kuukausisäästämisen kannalta on sen verta tyyris ettei nyt ihan jokakuukautiseen sijoittamiseen sovellu, eikä jaksaisi satunnaiskuukausien kanssa säästää muiden kuukausisuunnitelmien kylkeen.

Muita hyviä vaihtiksia?

LYMS taitaa olla jossain määrin suosittu, mutta taitaa olla synteettinen, mistä joku joskus kehoitti pysymään kaukana. SXRV löytyy vähän isommilla kuluilla, mutta hinta kuukausisäästämisen kannalta on sen verta tyyris ettei nyt ihan jokakuukautiseen sijoittamiseen sovellu, eikä jaksaisi satunnaiskuukausien kanssa säästää muiden kuukausisuunnitelmien kylkeen.

Muita hyviä vaihtiksia?

Täytyy nyt kyllä antaa pyyhkeitä seligsonille: ILMOITUS SIJOITUSRAHASTON LAKKAUTTAMISESTA – Seligson

Huomasin tuon kaiken lisäksi ihan tuurilla kun olin tekemässä tonnin veroveiviä, joku sai klikkaamaan "lukemattomat ilmoitukset" nappia tililtä.

Vitun fiksua lunastaa "jotain" vuoden viimeisenä päivänä, lopputuloksen näet vasta seuraavan vuoden puolella.

Pitihän tuota aspasta kysyä että ymmärsin nyt oikein eli 98% osuuksista lunastetaan hintaan ~2,5e eli kyseessä on "myyntitoimeksianto" ja näin ollen luovutus vuoden 2023 verotuksessa (eli turskaa tulossa).

- Kyllä

Varmistus foorumilta: jos tuolta nyt myyntinä tulisi vaikka 50e (ja realisioitua tappiota sitten joku -1000e luokkaa) - näiden hankintahinta on yli tonnin eli tappiot ovat vähennyskelpoisia, niin jos nyt myyn jotain 900:llä (voittoa vaikkapa 600e eli 200% arvonnousu) eli kaikki luovutukset yhteensä alle 1000e niin tuo -1000 tappio siirtyy sellaisenaan seuraavalle 5 vuodelle ja tuo 600e voitto on veroton. Eikä niin että tuosta jää -400e tappiota seuraaville vuosille?

Jatkoin vielä aspan kanssa juttua tyylillä eli jos lasken varman päälle että tuolta tulee 3e takaisin niin ollaanko varmasti turvallisella puolella tonnin veroveivin summaa laskiessa

- todennäköisesti, mutta ei tätä mitenkään 100% varmaksi luvata voi, arvioitu vaihteluväli on 2,4-2,6e...

Voi vitun vittu tota touhua, ihan kun sitä pakkolunastusta ei mitenkään olisi voinut tehdä 2024 puolella tai ennen joulua siten että olisi edes pari kauppapäivää hieroa verotus kohdalleen. Eihän tuolta nyt oikein uskalla myydä edes tuolla 3e arvostuksella mitään kun oikein paskalla tuurilla mennään yli tonnin.

Lisäksi rahaston sulkeuduttua oikein mainostettiin "että me ei tätä heti realisoida kuten muut tekee/teki". 2 vuottakaan ole ajassa mitään erityisesti kun sotakaan ole loppunut, ymmärtäisin jos tämmöinen päätös tehtäisiin 10v sulun jälkeen tai sodan päättymisen + 3v jälkeen jos pakotteet edelleen estävät kaupankäynnin. Se että tuolta saa nyt muutaman prosentin (3-4%) murusen sijoituksesta takas ei kyllä voi lämmittää kenenkään mieltä yhtään (erityisesti kun et edes tiedä sitä tappion määrää niin vaiketa tehdä voitollisia myyntejäkään samaa määrää - no varmaan tuossa hehtaarin saa) Olisivat nyt tehneet tuon lunastuksen edes vapaaehtoiseksi.

Eihän nuo ryssäfirmat taustalla nurin ole mennyt eli se rahasto kuitenkin jatkaa eloa ja siellä on sitten jäljelle jääneissä 2% osuuksissa iso siivu osakkeita takana (joiden kurssit ei nyt ainakaan moskovassa mitään isoa hittiä ottanut) niin sitten kun realisoimaan päästään niin nuo ilmeisesti realisoidaan heti hinnalla millä hyvänsä (vaikea arvata mitä kursseille käy siinä vaiheessa kun kaikki pääsee päämärkänä myymään) ja sitten tilitetään voittona ja taas maksetaan verot ja menetetään ko. vuoden veroveivit...

Tarinan opetus: Niitä veroveivejä ei kannata tehdä tammikuussa sillä vuoden aikana voi tapahtua mitä vaan, näyttäisi vähän että ei niitä kannata tehdä marraskuussakaan ja ennen jouluakin on vähän riskialtista ...

...

Huomasin tuon kaiken lisäksi ihan tuurilla kun olin tekemässä tonnin veroveiviä, joku sai klikkaamaan "lukemattomat ilmoitukset" nappia tililtä.

Vitun fiksua lunastaa "jotain" vuoden viimeisenä päivänä, lopputuloksen näet vasta seuraavan vuoden puolella.

Pitihän tuota aspasta kysyä että ymmärsin nyt oikein eli 98% osuuksista lunastetaan hintaan ~2,5e eli kyseessä on "myyntitoimeksianto" ja näin ollen luovutus vuoden 2023 verotuksessa (eli turskaa tulossa).

- Kyllä

Varmistus foorumilta: jos tuolta nyt myyntinä tulisi vaikka 50e (ja realisioitua tappiota sitten joku -1000e luokkaa) - näiden hankintahinta on yli tonnin eli tappiot ovat vähennyskelpoisia, niin jos nyt myyn jotain 900:llä (voittoa vaikkapa 600e eli 200% arvonnousu) eli kaikki luovutukset yhteensä alle 1000e niin tuo -1000 tappio siirtyy sellaisenaan seuraavalle 5 vuodelle ja tuo 600e voitto on veroton. Eikä niin että tuosta jää -400e tappiota seuraaville vuosille?

Jatkoin vielä aspan kanssa juttua tyylillä eli jos lasken varman päälle että tuolta tulee 3e takaisin niin ollaanko varmasti turvallisella puolella tonnin veroveivin summaa laskiessa

- todennäköisesti, mutta ei tätä mitenkään 100% varmaksi luvata voi, arvioitu vaihteluväli on 2,4-2,6e...

Voi vitun vittu tota touhua, ihan kun sitä pakkolunastusta ei mitenkään olisi voinut tehdä 2024 puolella tai ennen joulua siten että olisi edes pari kauppapäivää hieroa verotus kohdalleen. Eihän tuolta nyt oikein uskalla myydä edes tuolla 3e arvostuksella mitään kun oikein paskalla tuurilla mennään yli tonnin.

Lisäksi rahaston sulkeuduttua oikein mainostettiin "että me ei tätä heti realisoida kuten muut tekee/teki". 2 vuottakaan ole ajassa mitään erityisesti kun sotakaan ole loppunut, ymmärtäisin jos tämmöinen päätös tehtäisiin 10v sulun jälkeen tai sodan päättymisen + 3v jälkeen jos pakotteet edelleen estävät kaupankäynnin. Se että tuolta saa nyt muutaman prosentin (3-4%) murusen sijoituksesta takas ei kyllä voi lämmittää kenenkään mieltä yhtään (erityisesti kun et edes tiedä sitä tappion määrää niin vaiketa tehdä voitollisia myyntejäkään samaa määrää - no varmaan tuossa hehtaarin saa) Olisivat nyt tehneet tuon lunastuksen edes vapaaehtoiseksi.

Eihän nuo ryssäfirmat taustalla nurin ole mennyt eli se rahasto kuitenkin jatkaa eloa ja siellä on sitten jäljelle jääneissä 2% osuuksissa iso siivu osakkeita takana (joiden kurssit ei nyt ainakaan moskovassa mitään isoa hittiä ottanut) niin sitten kun realisoimaan päästään niin nuo ilmeisesti realisoidaan heti hinnalla millä hyvänsä (vaikea arvata mitä kursseille käy siinä vaiheessa kun kaikki pääsee päämärkänä myymään) ja sitten tilitetään voittona ja taas maksetaan verot ja menetetään ko. vuoden veroveivit...

Tarinan opetus: Niitä veroveivejä ei kannata tehdä tammikuussa sillä vuoden aikana voi tapahtua mitä vaan, näyttäisi vähän että ei niitä kannata tehdä marraskuussakaan ja ennen jouluakin on vähän riskialtista

- Liittynyt

- 29.01.2017

- Viestejä

- 1 131

Täällä keskiviikkona nousi esille tämä: Finserve Global Security Fund I SEK R – Vertaa ja osta rahastoja

Laitoin tähän pienen ostotoimeksiannon keskiviikkona 13.12 klo 21 aikoihin. Vielä perjantaina 15.12 klo 19 näkyy "käsitellään" tilassa.

Onko yli parin päivän viive Nordnetin rahastoissa ihan normaalia?

Kulut tossa on isot (2.25%) mutta ajatuksena ehkä joskus tutustua enemmän ja tankata tai heittää roskiin.

Laitoin tähän pienen ostotoimeksiannon keskiviikkona 13.12 klo 21 aikoihin. Vielä perjantaina 15.12 klo 19 näkyy "käsitellään" tilassa.

Onko yli parin päivän viive Nordnetin rahastoissa ihan normaalia?

Kulut tossa on isot (2.25%) mutta ajatuksena ehkä joskus tutustua enemmän ja tankata tai heittää roskiin.

Täällä keskiviikkona nousi esille tämä: Finserve Global Security Fund I SEK R – Vertaa ja osta rahastoja

Laitoin tähän pienen ostotoimeksiannon keskiviikkona 13.12 klo 21 aikoihin. Vielä perjantaina 15.12 klo 19 näkyy "käsitellään" tilassa.

Onko yli parin päivän viive Nordnetin rahastoissa ihan normaalia?

On. Kyseisestä rahastosta ei ole kokemusta, mutta muutaman päivän viiveet tietojen päivittymisessä ovat ihan normaaleja. Nordnethan toimii tässä ainoastaan jälleenmyyjänä. Todennäköisesti tietojen päivitys Nordnetin ja rahastoyhtiön välillä tapahtuu eräajona kerran päivässä ja riippuen siitä, miten se osuu yksiin rahastoyhtiön oman toimeksiantojen käsittelyn kanssa, muutaman päivän viive saattaa syntyä.

Onko sellaista tuotetta jossakin tarjolla, että voisin pankin tms appilla ostaa S&P 500, ilman että pitää avata osakesäästötili? Tarkoitan sellaista rahasto tyyppistä sijoittamista, että voisin laittaa pankkitililtä menemään jonkun summan joka kuukausi sijoitukseen.

- Liittynyt

- 09.11.2020

- Viestejä

- 1 236

S&P500 -indeksiin itsessään ei voi suoraan sijoittaa, mutta minkä tahansa pankin appsilla/verkkopankilla/vastaavalla voi sitä ostaa ko. indeksiä seuraavan indeksirahaston tai ETF-rahaston kautta.

OST:ia ei tuohon voi tai tarvi käyttää. ETF:t vaativat arvo-osuustilin, perinteiset rahastot eivät sitäkään.

OST:ia ei tuohon voi tai tarvi käyttää. ETF:t vaativat arvo-osuustilin, perinteiset rahastot eivät sitäkään.

finWeazel

Tukijäsen

- Liittynyt

- 15.12.2019

- Viestejä

- 13 549

P/E:n järjettömyyttä tullut mietittyä Nvidian osakkeen kohdalla. Jos nvidia jatkaa nykyisenlaista tuloksentekoa niin P/E vuoden päästä 25 pinnassa. Forward P/E ehkä jonkinlainen mittari, mutta siihen liittyy tietenkin tulevaisuuden epävarmuus. Tällä hetkellä nvidian P/E 65. Verrokkina nvidian kilpailijasta AMD:n P/E 1097. AMD:n P/E taitaa myös pienentyä reilusti olettaen, että mi300 tuotteet myyvät ennakoidusti.

Aikalailla alkanut miettimään ettei mikään yksittäinen mittari tai edes mittaripatteristo kerro totuutta osakkeen arvsta. Lähinnä voi mittareilla yrittää valita yrityksiä joita tutkii tarkemmin tai joita ei kannata tutkia. Mitä mittareita ja miten käytätte eri yrityksiä tutkiessa?

Aikalailla alkanut miettimään ettei mikään yksittäinen mittari tai edes mittaripatteristo kerro totuutta osakkeen arvsta. Lähinnä voi mittareilla yrittää valita yrityksiä joita tutkii tarkemmin tai joita ei kannata tutkia. Mitä mittareita ja miten käytätte eri yrityksiä tutkiessa?

- Liittynyt

- 30.05.2018

- Viestejä

- 4 496

Itse käytän p/e:tä yhtenä tunnuslukuna muiden joukossa.. suuri p/e voi olla perusteltua jos yrityksen kasvun edellytykset ovat kunnossa. Toisaalta alle kympin lukema voi olla suuri jos on odotettavissa ettei toiminta kehity yhtään tai on jopa hiipumassa.

Riippuu niin paljon yrityksestä, toimialasta jne.

Riippuu niin paljon yrityksestä, toimialasta jne.

- Liittynyt

- 28.10.2016

- Viestejä

- 6 320

Käykääs muutkin "raharuhtinaat" lahjottamassa vähän etiäpäinkin:

Hyväntekeväisyys - ★★★ TechBBS.fi: Joulupata 2023 -keräys vähäosaisille ★★★

io-techin TechBBS-foorumi on jälleen tänä vuonna mukana Pelastusarmeijan Joulupata-keräyksessä. Jo kahdeksatta vuotta jatkuva perinne tuotti viime vuonna 26330 euroa. Joulupadasta saatavat varat jaetaan ruokana, vaatteina ja lahjakortteina kotimaan vähäosaisille lapsiperheille ja muille...

bbs.io-tech.fi

Itellä on parhaimmat tuotot tullut kun on tuijotellut tunnuslukuina free cash flow yieldiä ja free cash flow kasvua. Rahaa pitäisi firmojen tehdä niin mitäpä sitä hommasta turhaan monimutkaista tehdä. Lisäksi vilkuilen ROCEn ( sijoitetun pääoman tuotto suomeksi?) ja velan määrän niin ettei voi konkurssiin mennä. Jos kaikki nuo on kunnossa niin näkisin että riskit on kohtuu hyvin minimoitu. Jää kyllä tappiolliset kasvu firmat, käännefirmat ja halvat tupakantumpit ostamatta mutta ainakin omaan tyyliin ihan toivottu juttu

- Liittynyt

- 25.08.2020

- Viestejä

- 700

Korkorahastojen arvohan nousee juuri silloin kun korko laskee, koska kalliilla korolla otettu laina on arvokkaampi kuin uusi matalammalla korolla otettu. Mielenkiintoista että Nordnetin mukaan TLT:n riskitaso on 5/7, kun esimerkiksi riskisiä high yield-yrityslainoja sisältävän Ålandsbankenin rahaston riskitaso on vain 2/7. TLT:n juokseva tuotto lienee parin prosentin luokkaa, kun taas eurooppalaisissa high yield-lainoissa se on noin 8%. Itse olen sijoittanut juuri lainarahalla (2,8% efektiivinen korko) korkoihin monessa eri muodossa yhteensä vajaat 300 000 euroa. Oletan saavani noista noin 9% vuosituoton ensi vuodelle, viimeisen 3 kk:n tuoton ollessa noin 4%. Hyvää hajautusta salkkuun, vaikka listattujen osakkeiden historiallinen vuosituottoni onkin lähes kaksinkertainen korkosijoituksiin verrattuna.Korko etf:lla voi tehdä voittoa vaikka korkotasot laskisivat. TLT/ISO4:sta, jos on kauhonut syksyn korkohuipuista niin oletettavasti hyvä ostos laskeviin korkoihin. Kuukausituotto(korkoon perustuva osinko) toki laskee, mutta etf:n arvo nousee.

En usko, että nollakorkoihin palataan, mutta on tlt:ssa nousuvaraa vielä ja tulee jotain tuottoa kuukausittain arvonnousun päälle. TLT:t mitä kauhoin syksyllä salkkuun nyt 9.4% arvokkaammat kuin ostohetkellä. Olisi tuohon velkarahallakin voinut lähteä, JOS uskoi vakaasti korkohuipun olleen lähellä. Käytössä olevien sijoituspankkien sijoituslainat tosin sellaisilla koroilla etten niihin viitsi lähteä kun kaikki uudet sijoitukset enemmän riskin vähentämistä eikä niinkään maksimaalisen voiton tavoittelua.

finWeazel

Tukijäsen

- Liittynyt

- 15.12.2019

- Viestejä

- 13 549

Täällä voi vain unelmoida 3% korolla olevista sijoituslainoista. Laitoin reilun 200k$ tlt:hen syksyllä. Oli otollinen aika, kun alkoi tuntumaan, että korkohuippu on käsillä.Korkorahastojen arvohan nousee juuri silloin kun korko laskee, koska kalliilla korolla otettu laina on arvokkaampi kuin uusi matalammalla korolla otettu. Mielenkiintoista että Nordnetin mukaan TLT:n riskitaso on 5/7, kun esimerkiksi riskisiä high yield-yrityslainoja sisältävän Ålandsbankenin rahaston riskitaso on vain 2/7. TLT:n juokseva tuotto lienee parin prosentin luokkaa, kun taas eurooppalaisissa high yield-lainoissa se on noin 8%. Itse olen sijoittanut juuri lainarahalla (2,8% efektiivinen korko) korkoihin monessa eri muodossa yhteensä vajaat 300 000 euroa. Oletan saavani noista noin 9% vuosituoton ensi vuodelle, viimeisen 3 kk:n tuoton ollessa noin 4%. Hyvää hajautusta salkkuun, vaikka listattujen osakkeiden historiallinen vuosituottoni onkin lähes kaksinkertainen korkosijoituksiin verrattuna.

- Liittynyt

- 30.05.2018

- Viestejä

- 4 496

Täällä voi vain unelmoida 3% korolla olevista sijoituslainoista. Laitoin reilun 200k$ tlt:hen syksyllä. Oli otollinen aika, kun alkoi tuntumaan, että korkohuippu on käsillä.

Ihan tavallinen pulliainen saa nordnetiltä 3,49% korolla sijoituslainaa salkkua vastaan kunhan hajautus on kunnossa.

finWeazel

Tukijäsen

- Liittynyt

- 15.12.2019

- Viestejä

- 13 549

En asu suomessa niin ei nordnetin korko päde minuun. Korot minulle on jotain allaolevan taulukon tyylistä sijoituslainaan. Asuntolainaa sais nippanappa alle 8% korolla. Toki kun salkku on riittävän iso voi neuvotella koroista, mutta en ole jaksanut kun tuntuu riskiä olevan salkussa ilman lainavipuakin(liian paljon tekkiosakkeita ja etenkin nvidiaa salkussa).Ihan tavallinen pulliainen saa nordnetiltä 3,49% korolla sijoituslainaa salkkua vastaan kunhan hajautus on kunnossa.

Mulle realistisin lainakohde on asunto, että ei tarvisi koko asunnon hinnan edestä myydä osakkeita ja menettää korkoa korolle efektiä. Tyyliin miljoonan kämppä sisältäen rempat sun muut ja puolet hinnasta kattaa lainalla niin että asunto yksin riittää takuuksi lainalle.

Viimeksi muokattu:

- Liittynyt

- 17.10.2016

- Viestejä

- 13 889

Älä ota dollarilainaa. CHF rate luokkaa 3.1% tjsp. Ekalle satkulle.En asu suomessa niin ei nordnetin korko päde minuun. Korot minulle on jotain allaolevan taulukon tyylistä sijoituslainaan. Asuntolainaa sais nippanappa alle 8% korolla. Toki kun salkku on riittävän iso voi neuvotella koroista, mutta en ole jaksanut kun tuntuu riskiä olevan salkussa ilman lainavipuakin(liian paljon tekkiosakkeita ja etenkin nvidiaa salkussa).

Mulle realistisin lainakohde on asunto, että ei tarvisi koko asunnon hinnan edestä myydä osakkeita ja menettää korkoa korolle efektiä. Tyyliin miljoonan kämppä sisältäen rempat sun muut ja puolet hinnasta kattaa lainalla niin että asunto yksin riittää takuuksi lainalle.

finWeazel

Tukijäsen

- Liittynyt

- 15.12.2019

- Viestejä

- 13 549

Amerikassa asuvana kuulostaa aika oudolta ottaa lainoja muuna kuin dollaripohjaisena. En tosin ole hakemassa sijoituslainaa. Salkku tuottaa ilman vipujakin enemmän kuin mitä tarvii FIREn viettämiseen. Ennemminkin vähennän riskejä kuin yritän vivuttaa maksimituotto silmissä lisää.Älä ota dollarilainaa. CHF rate luokkaa 3.1% tjsp. Ekalle satkulle.

Googlettelun jälkeen näyttäis, että joku 6% on mahdollinen mulle tällä hetkellä. Mutta en ole lainavipuja etsimässä. Jos se vipu on pakko hakea niin odottelee fed:in koronlaskut ja vivuttaa asunnon kautta.

- Liittynyt

- 16.07.2020

- Viestejä

- 2 489

Just meinasinkin ihmetellä, että eikö IB:kin ole jenkkilässä vaihtoehto, mutta sieltähän se tuliAmerikassa asuvana kuulostaa aika oudolta ottaa lainoja muuna kuin dollaripohjaisena. En tosin ole hakemassa sijoituslainaa. Salkku tuottaa ilman vipujakin enemmän kuin mitä tarvii FIREn viettämiseen. Ennemminkin vähennän riskejä kuin yritän vivuttaa maksimituotto silmissä lisää.

Googlettelun jälkeen näyttäis, että joku 6% on mahdollinen mulle tällä hetkellä. Mutta en ole lainavipuja etsimässä. Jos se vipu on pakko hakea niin odottelee fed:in koronlaskut ja vivuttaa asunnon kautta.

finWeazel

Tukijäsen

- Liittynyt

- 15.12.2019

- Viestejä

- 13 549

Vero-optimointi/nevadaan muutto kannatti. 2023 sijoitustulona 2023 693k ja osingot päälle. Veroaste 18%. Kaliforniassa olisi mennyt melkein 9% enemmän veroja. Pahalta tuntuu verojen maksaminen nevadan prosenteillakin.

Isot myynnit ja salkun tasapainottaminen jatkuvat 2024 ja 2025. Toivottavasti 2025 jälkeen olisi salkku sellaisessa kunnossa ettei tarvi enää veivauksia tasapainottamiseen. Joidenkin osakkeiden kuten nvidia kohdalla myynti voi eskaloitua nopeastikin, jos/kun AI boom alkaa näyttämään hiipumisen merkkejä. Sen oppinut krypto ja covid19 boomeista, että nvidian tyyppiset osakkeet on syklisiä ja markkina reagoi aika paljon ennen kuin kakka on tuulettimessa.

Isot myynnit ja salkun tasapainottaminen jatkuvat 2024 ja 2025. Toivottavasti 2025 jälkeen olisi salkku sellaisessa kunnossa ettei tarvi enää veivauksia tasapainottamiseen. Joidenkin osakkeiden kuten nvidia kohdalla myynti voi eskaloitua nopeastikin, jos/kun AI boom alkaa näyttämään hiipumisen merkkejä. Sen oppinut krypto ja covid19 boomeista, että nvidian tyyppiset osakkeet on syklisiä ja markkina reagoi aika paljon ennen kuin kakka on tuulettimessa.

Kenelläkään mitään kommenttia tähän?Varmistus foorumilta: jos tuolta nyt myyntinä tulisi vaikka 50e (ja realisioitua tappiota sitten joku -1000e luokkaa) - näiden hankintahinta on yli tonnin eli tappiot ovat vähennyskelpoisia, niin jos nyt myyn jotain 900:llä (voittoa vaikkapa 600e eli 200% arvonnousu) eli kaikki luovutukset yhteensä alle 1000e niin tuo -1000 tappio siirtyy sellaisenaan seuraavalle 5 vuodelle ja tuo 600e voitto on veroton. Eikä niin että tuosta jää -400e tappiota seuraaville vuosille?

- Liittynyt

- 07.07.2017

- Viestejä

- 3 077

Kenelläkään mitään kommenttia tähän?

Arvopaperien luovutusten verotus

Esimerkki 4:n loppuosa taitaa olla aika 1:1 sun keissin kanssa?

Jes, kiitos ja juu on vastaava sillä erotuksella että mulla on noiden pelkkien tappioiden hankintameno jo tuon yli tonnin. Itse en tajunnut tuota että tappion vähennyskelpoisuuten vaikuttaa myös muun luovutuksen (voittoa tuottavan) hankintamenon suuruus. Eli tappiot saakin vähän helpommin talteen.

Arvopaperien luovutusten verotus

www.vero.fi

Esimerkki 4:n loppuosa taitaa olla aika 1:1 sun keissin kanssa?

Nyt ei tartte sitten enää kuin miettiä että minkälaisella riskillä noita voittoja uskaltaa lähteä realisoimaan, itsestä tuntuisi että 3e olisi sopiva, se vaatisi kuitenkin estimaattiin yli 20% enemmän rahaa ja kun tiedotteen mukaan vain kylmää käteistä pitäisi palauttaa jota rahaston tilillä jo valmiiksi on niin luulisi että se rahasumma on melko tarkkaan tiedossa.

Viimeksi muokattu:

Onks joku ottanut selvää miten tuon Nordnetin uuden sijoitusvakuutustilin 0,35% (100 tonniin asti) vuotoinen hallinnointipalkkio veloitetaan? Yhtenä könttänä jossain vaiheessa vuotta, vai tipoittain useammassa erässä ja ilmoitetaanko siitä etukäteen, vai pitääkö tilin sisällä olla sitä varten koko ajan tuon verran käteistä?

OSTiin liittyy näköjään muitakin miinoja kuin ne mitä täällä on mainuttu: Tuhannet Finnairin omistajat menettivät rahaa, kun merkintäoikeudet jäivät käyttämättä – Espoolaisen sijoittajan tapaus toi esiin myös teknisen ongelman

Eli pitää ymmärtää tietyissä tilanteissa myydä jotta saa käytettävää rahaa OST:lle

"Osakesäästötilin 50 000 euron säästöraja oli täynnä, eikä merkintään tarvittavia lisärahoitusta voinut siirtää tilille. Käytännössä hänen olisi pitänyt myydä osakesäästötililtä osakkeita, jotta merkintöihin tarvittavat varat olisivat olleet käytettävissä. "

Näinkin voi käydä siitä huolimatta .

.

”Yhdellä ihmisellä oli osakesäästötilin sijoituksista niin suuri määrä Finnairissa, että hän ei olisi voinut hyödyntää merkintäoikeuksia, vaikka olisi myynyt kaikki muut osakkeet. Tämä ei ole tarkoituksenmukaista sijoittajan, yhtiön tai yhteiskunnan kannalta”, Lounasmeri sanoo.

Eli pitää ymmärtää tietyissä tilanteissa myydä jotta saa käytettävää rahaa OST:lle

"Osakesäästötilin 50 000 euron säästöraja oli täynnä, eikä merkintään tarvittavia lisärahoitusta voinut siirtää tilille. Käytännössä hänen olisi pitänyt myydä osakesäästötililtä osakkeita, jotta merkintöihin tarvittavat varat olisivat olleet käytettävissä. "

Näinkin voi käydä siitä huolimatta

”Yhdellä ihmisellä oli osakesäästötilin sijoituksista niin suuri määrä Finnairissa, että hän ei olisi voinut hyödyntää merkintäoikeuksia, vaikka olisi myynyt kaikki muut osakkeet. Tämä ei ole tarkoituksenmukaista sijoittajan, yhtiön tai yhteiskunnan kannalta”, Lounasmeri sanoo.

- Liittynyt

- 17.10.2016

- Viestejä

- 17 366

Onks joku ottanut selvää miten tuon Nordnetin uuden sijoitusvakuutustilin 0,35% (100 tonniin asti) vuotoinen hallinnointipalkkio veloitetaan? Yhtenä könttänä jossain vaiheessa vuotta, vai tipoittain useammassa erässä ja ilmoitetaanko siitä etukäteen, vai pitääkö tilin sisällä olla sitä varten koko ajan tuon verran käteistä?

FAQ:t kannattaa aina lukea, täällä vastaus:

Sijoitusvakuutus, joustava säästöhenkivakuutus

Nordnet Sijoitusvakuutus on aidosti joustava säästöhenkivakuutus, jonka kautta voi sijoittaa osakkeisiin, ETF:iin ja rahastoihin verotehokkaasti suoraan Nordnet-sovelluksen tai verkkopalvelun kautta.

Tarkemmin ei ole tullut vielä selvitettyä mutta Nordnet kertoo sivuillaan seuraavasti: ”Hallinnointipalkkio lasketaan päiväsaldolle ja peritään kuukausittain.”Onks joku ottanut selvää miten tuon Nordnetin uuden sijoitusvakuutustilin 0,35% (100 tonniin asti) vuotoinen hallinnointipalkkio veloitetaan? Yhtenä könttänä jossain vaiheessa vuotta, vai tipoittain useammassa erässä ja ilmoitetaanko siitä etukäteen, vai pitääkö tilin sisällä olla sitä varten koko ajan tuon verran käteistä?

Ilmeisesti sijoitusvakuutuksen kuolinkorvauksessa ”Lähiomaisille korvaus on kokonaisuudessaan perintöveron alaista.” ei kuitenkaan tarkoita, ettei 20 000€ alaraja koskisi sitä? Eli jos korvaus + perintö on alle 20 000€ on se kokonaisuudessaan verovapaata ja jos yli niin lasketaan korvaus + mahdollinen perintö yhteen ja verotetaan sen yhteissumman mukaan kerralla?

- Liittynyt

- 15.04.2020

- Viestejä

- 1 792

Korkorahastojen arvohan nousee juuri silloin kun korko laskee, koska kalliilla korolla otettu laina on arvokkaampi kuin uusi matalammalla korolla otettu. Mielenkiintoista että Nordnetin mukaan TLT:n riskitaso on 5/7, kun esimerkiksi riskisiä high yield-yrityslainoja sisältävän Ålandsbankenin rahaston riskitaso on vain 2/7. TLT:n juokseva tuotto lienee parin prosentin luokkaa, kun taas eurooppalaisissa high yield-lainoissa se on noin 8%. Itse olen sijoittanut juuri lainarahalla (2,8% efektiivinen korko) korkoihin monessa eri muodossa yhteensä vajaat 300 000 euroa. Oletan saavani noista noin 9% vuosituoton ensi vuodelle, viimeisen 3 kk:n tuoton ollessa noin 4%. Hyvää hajautusta salkkuun, vaikka listattujen osakkeiden historiallinen vuosituottoni onkin lähes kaksinkertainen korkosijoituksiin verrattuna.

Sanotaan nyt vielä ennen kuin kaikki ryntäävät noita high-yield yrityslainoja hankkimaan että niissä riski muodostuu yritysten maksukyvystä ja liiketoiminnan jatkuvuudesta, joka varsinkin tässä taloudellisessa tilanteessa on vähän huolestuttava.

Takaisku on varmaankin itselleen riskin analysoinut ja sopivaksi harkinnut.

Korkojen noustua on yritysten konkurssimäärät nousseet merkittävästi kun liiketoiminnan tuottovaatimukset ovat nousseet mutta kustannuksia ei voida viedä suoraan asiakashintoihin. Sen lisäksi on sektorikohtaiset sykliset ongelmat, jotka vaikuttavat tilanteeseen.

Yritysten rahoitukseen liittyvät jatkuvuusongelmat tuppaavat iskemään viiveellä tuulettimeen.

- Liittynyt

- 28.07.2018

- Viestejä

- 110

Perheeseen syntyi toinen lapsi ja olisi aika päättää hänen ensimmäisten noin 18 vuoden "sijoitus suunnitelmastaan". Esikoiselle aikanaan hankittiin nordnettiin tili josta ostot kuukausittain vähäkuluiseen indeksirahastoon. Tämä tili siirtyy lopullisesti hänen nimiinsä täysi-ikäisenä.

Olisiko joku järkevämpi ja/tai verotehokkaampi tapa sijoittaa lapselle? Olen miettinyt vaihtoehtoa, että perustaisi jomman kumman vanhemman nimiin aa-tilin jonne sitten sijoittaa samalla tavalla kuukausittain rahastoon kuin esikoiselle. Näitä rahasto-osuuksia voisi ymmärtääkseni myöhemmin lahjoittaa hänelle verovapaasti tietty määrä kolmen vuoden välein ja jopa niin, että osuuksien ostohinnat luovutus hetkellä "nollautuvat" ja näin myydessä säästetään taas veroissa?

Olenko ymmärtänyt jotain väärin? Anteeksi jo etukäteen veroja rakastaville kanssa sijoittajille

Olisiko joku järkevämpi ja/tai verotehokkaampi tapa sijoittaa lapselle? Olen miettinyt vaihtoehtoa, että perustaisi jomman kumman vanhemman nimiin aa-tilin jonne sitten sijoittaa samalla tavalla kuukausittain rahastoon kuin esikoiselle. Näitä rahasto-osuuksia voisi ymmärtääkseni myöhemmin lahjoittaa hänelle verovapaasti tietty määrä kolmen vuoden välein ja jopa niin, että osuuksien ostohinnat luovutus hetkellä "nollautuvat" ja näin myydessä säästetään taas veroissa?

Olenko ymmärtänyt jotain väärin? Anteeksi jo etukäteen veroja rakastaville kanssa sijoittajille

Viimeksi muokattu:

Et ole ymmärtänyt väärin. Tosin lahjoitusten kanssa ainakin jossain pankeissa "hankintahinnat" saa muka modattua lahjoitusten osalta paikalleen mutta sitten myydessä esim. Nordea ei niitä ilmoita verottajalle. Kuitenkin tuo verosäästösi näin toimimalla on ehkä enemmän teoreettinen koska sitten kun rahastoja on tarpeen laittaa lihoiksi parin vuosikymmenen päästä niin erittäin suurella todennäköisyydellä verot maksetaan hankintameno-olettamalla jolloin hankintahinnoilla ei ole mitään väliäPerheeseen syntyi toinen lapsi ja olisi aika päättää hänen ensimmäisten noin 18 vuoden "sijoitus suunnitelmastaan". Esikoiselle aikanaan hankittiin nordnettiin tili josta ostot kuukausittain vähäkuluiseen indeksirahastoon. Tämä tili siirtyy lopullisesti hänen nimiinsä täysi-ikäisenä.

Olisiko joku järkevämpi ja/tai verotehokkaampi tapa sijoittaa lapselle? Olen miettinyt vaihtoehtoa, että perustaisi jomman kumman vanhemman nimiin aa-tilin jonne sitten sijoittaa samalla tavalla kuukausittain rahastoon kuin esikoiselle. Näitä rahasto-osuuksia voisi ymmärtääkseni myöhemmin lahjoittaa hänelle verovapaasti tietty määrä kolmen vuoden välein ja jopa niin, että osuuksien ostohinnat luovutus hetkellä "nollautuvat" ja näin myydessä säästetään taas veroissa?

Olenko ymmärtänyt jotain väärin? Anteeksi jo etukäteen veroja rakastaville kanssa sijoittajille

finWeazel

Tukijäsen

- Liittynyt

- 15.12.2019

- Viestejä

- 13 549

Jos joku tietää superviisastenkiven mikä toimii aina niin hän lienee exponentiaalisen rikas ja ei kirjoittele täälläPerheeseen syntyi toinen lapsi ja olisi aika päättää hänen ensimmäisten noin 18 vuoden "sijoitus suunnitelmastaan". Esikoiselle aikanaan hankittiin nordnettiin tili josta ostot kuukausittain vähäkuluiseen indeksirahastoon. Tämä tili siirtyy lopullisesti hänen nimiinsä täysi-ikäisenä.

Olisiko joku järkevämpi ja/tai verotehokkaampi tapa sijoittaa lapselle? Olen miettinyt vaihtoehtoa, että perustaisi jomman kumman vanhemman nimiin aa-tilin jonne sitten sijoittaa samalla tavalla kuukausittain rahastoon kuin esikoiselle. Näitä rahasto-osuuksia voisi ymmärtääkseni myöhemmin lahjoittaa hänelle verovapaasti tietty määrä kolmen vuoden välein ja jopa niin, että osuuksien ostohinnat luovutus hetkellä "nollautuvat" ja näin myydessä säästetään taas veroissa?

Olenko ymmärtänyt jotain väärin? Anteeksi jo etukäteen veroja rakastaville kanssa sijoittajille

SP500 on historiallisesti ollut paras "indeksi". Reaalituotto ollut 8%. Koko maailman kattava indeksin reaalituotto noin 5%. Suomen pörssin tuotto ollut todella heikko. Moni puhuu, että sp500 kasvu tulevaisuudessa hitaampaa. Ostaako sitten menneen ajan voittajaa tai yrittääkö kauhoa suomea "Pohjista" uskoen, suomen isompaan nousuvaraan ja parempiin aikoihin?

Jos haluaa riskiä etsiä niin joku AI/robotiikka/konealgoritmit etf vois olla hyvä riskiveto. Aika todennäköistä, että kasvu seuraavan 18v aikana löytyy konealgoritmeista, roboteista yms. Minkälaisen muodon tuo ottaa niin voi olla itseajavat autot/postinjakelu/dronet/, tehtaiden yhä isompi automatisointi, microsoftin copilotit työhön, robotit kotiin, jotka hoitavat sairaita/tekevät ruokaa jne. 18v on pitkä aika. Paljon voi tapahtua tai sitten lässähtää.

Ajattelisin niin, että lapsella on vuosia edessä ja isompikin riski ihan ok. Ostaisin sp500, koko maailma ja ai etf:ia salkkuun. En lähtis miettimään lahjoitushimmeleitä/vero-optimointeja. Paras olisi, jos nuo sijoitukset pitäisi siihen asti käsissä, että päätyy aikaiselle eläkkeelle. Korkoa korolle toimii sitä paremmin mitä pidempään pystyy olemaan syömättä kuormasta.

- Liittynyt

- 28.07.2018

- Viestejä

- 110

En varsinaisesti kysynyt sijoitus vinkkejä, mutta kiitos kuitenkin

Jos rahasto-osuuksia aletaan luovuttamaan verovapaasti (3999eur/3-vuotta) esim lapsen täyttäessä 18v, niin nollautuuko tällöin luovutettujen rahastojen alkuperäiset hankintahinnat luovutushetken kurssiin vai miten tuo verotus aikanaan myydessä menee?

Verotuksen lisäksi tässä on vaakakupissa tietysti myös tulevat mahdolliset asumistuet ja niiden poistot jos lapselle on saatu ensin kerättyä pieni pesämuna.

Jos rahasto-osuuksia aletaan luovuttamaan verovapaasti (3999eur/3-vuotta) esim lapsen täyttäessä 18v, niin nollautuuko tällöin luovutettujen rahastojen alkuperäiset hankintahinnat luovutushetken kurssiin vai miten tuo verotus aikanaan myydessä menee?

Verotuksen lisäksi tässä on vaakakupissa tietysti myös tulevat mahdolliset asumistuet ja niiden poistot jos lapselle on saatu ensin kerättyä pieni pesämuna.

finWeazel

Tukijäsen

- Liittynyt

- 15.12.2019

- Viestejä

- 13 549

18v päästä verotus ja tukijutut voivat olla ihan eri tolalla kuin tänään. Ennemmin optimoi sijoitusten tuottoja kuin verotusta/tukia jotka ovat voineet muuttua ihan erilaiseksi.En varsinaisesti kysynyt sijoitus vinkkejä, mutta kiitos kuitenkin

Jos rahasto-osuuksia aletaan luovuttamaan verovapaasti (3999eur/3-vuotta) esim lapsen täyttäessä 18v, niin nollautuuko tällöin luovutettujen rahastojen alkuperäiset hankintahinnat luovutushetken kurssiin vai miten tuo verotus aikanaan myydessä menee?

Verotuksen lisäksi tässä on vaakakupissa tietysti myös tulevat mahdolliset asumistuet ja niiden poistot jos lapselle on saatu ensin kerättyä pieni pesämuna.

- Liittynyt

- 21.12.2016

- Viestejä

- 557

Kyllä se noin pitäisi mennä, että lahjoittaessa ETF rahastoja sinulle ei tule luvotusvoittoa (tappiota). Hankintahinta lahjan vastaaottajalle lukkiutuu lahjan saantihetken hintaa kunhan ei myy vuoden sisään. Jos vastaanottaja myy vuoden sisään pois niin sitten verotetaan lahjanantajan hankitamenon perusteella.

Jos itselläsi on Nordnetissa tili ja lapselle olisi samaan paikkaa tarkoitus tili perustaa kyselisin vielä suoraan sieltä aspasta; tarviiko sinne toimittaa lahjakirja, koska päivittävät hankintahinnan lahjan saajalle (automatic vai pitääkö pyytää?), meneekö tiedot heiltä verottajalle suoraan jne.

edit

ainakin pörssinoteeratut etf rahastot ja osakkeet näin. En tiedä onko perinteisillä rahastoilla jotain erikoissääntöjä.

Hyvä pointti yllä finWeazelilla. Säännöt voi muuttua koska tahansa. Selkeää on tietysti säästää suoraan sinne lapsen AOT:lle. On sitten omistus-suhteet selvät jos vaikka satut itse potkaisemaan tyhjää

Jos itselläsi on Nordnetissa tili ja lapselle olisi samaan paikkaa tarkoitus tili perustaa kyselisin vielä suoraan sieltä aspasta; tarviiko sinne toimittaa lahjakirja, koska päivittävät hankintahinnan lahjan saajalle (automatic vai pitääkö pyytää?), meneekö tiedot heiltä verottajalle suoraan jne.

edit

ainakin pörssinoteeratut etf rahastot ja osakkeet näin. En tiedä onko perinteisillä rahastoilla jotain erikoissääntöjä.

Hyvä pointti yllä finWeazelilla. Säännöt voi muuttua koska tahansa. Selkeää on tietysti säästää suoraan sinne lapsen AOT:lle. On sitten omistus-suhteet selvät jos vaikka satut itse potkaisemaan tyhjää

Tarkennuksena vielä: Lahjaverovapaa nykyään alle 5000€/3v. Mutta tämäkin ehtii muuttua 18 vuodessa.

Hankintameno tai hankintameno-olettama "nollautuu" luovutushetken kurssiin, kunhan saaja pitää lahjaksi saatuja vähintään vuoden itsellään ennen myyntiä. Koskee myös rahasto-osuuksia.

Hankintameno tai hankintameno-olettama "nollautuu" luovutushetken kurssiin, kunhan saaja pitää lahjaksi saatuja vähintään vuoden itsellään ennen myyntiä. Koskee myös rahasto-osuuksia.

finWeazel

Tukijäsen

- Liittynyt

- 15.12.2019

- Viestejä

- 13 549

Sillä, että nostaa rahat ulos ts. verot maksuun 18vuotiaana suolaa rikastumismahdollisuuden. Kaikin keinoin kannattaisi pyrkiä antamaan sijoitusten olla rauhassa ja lunastella niitä myöhemmin ulos. Alla esimerkki lapselle 5000e syntymässä sp500 ja oletetaan historiallinen 8% reaalituotto. Kovin katoaa mahdollisuudet rikastua, jos liian aikaisin nostaa rahat ulos. Pitkässä juoksussa, jos oikeasti jaksaa antaa koron juosta korolle niin parhaat vero-optimoinnit löytyy muualta kuin lahjaverosta. Reaalituotto tarkoittaa, että tuo summa on 69v päästä yhtä ostovoimainen kuin tänä päivänä. Kannattaa miettiä isoa kuvaa eikä parin tonnin säästöä veroissa.

Perheeseen syntyi toinen lapsi ja olisi aika päättää hänen ensimmäisten noin 18 vuoden "sijoitus suunnitelmastaan". Esikoiselle aikanaan hankittiin nordnettiin tili josta ostot kuukausittain vähäkuluiseen indeksirahastoon. Tämä tili siirtyy lopullisesti hänen nimiinsä täysi-ikäisenä.

Olisiko joku järkevämpi ja/tai verotehokkaampi tapa sijoittaa lapselle? Olen miettinyt vaihtoehtoa, että perustaisi jomman kumman vanhemman nimiin aa-tilin jonne sitten sijoittaa samalla tavalla kuukausittain rahastoon kuin esikoiselle. Näitä rahasto-osuuksia voisi ymmärtääkseni myöhemmin lahjoittaa hänelle verovapaasti tietty määrä kolmen vuoden välein ja jopa niin, että osuuksien ostohinnat luovutus hetkellä "nollautuvat" ja näin myydessä säästetään taas veroissa?

Olenko ymmärtänyt jotain väärin? Anteeksi jo etukäteen veroja rakastaville kanssa sijoittajille

Tätä ei kysytty mutta näin 3 teinin isänä näkisin että ainoastaan silloin jos se ei ole mistään pois, eli rahaa on kaikkeen riittävästi ja vapaa-aikaa kanssa, ja täytyy vaan löytää sille täysin ylimääräiselle rahalle joku paikka mennä kasvamaan niin kannattaa aloittaa joku sijoitusohjelma lapsille. 18 vuotias jolla on 20 tai 30 tonnia osakkeissa vs 18 vuotias jolla ei ole, eivät ole juurikaan eri viivalla verrattuna siihen miten eri viivalla voivat olla riippuen siitä miten se 18 vuotta on eletty, kasvettu ja opittu. Kannattaa mieluummin itse olla 18 vuoden päästä taloudellisesti siinä tilanteessa että pystyy tarvittaessa auttamaan 18-vuotiasta.

Tarkennuksena vielä: Lahjaverovapaa nykyään alle 5000€/3v. Mutta tämäkin ehtii muuttua 18 vuodessa.

Hankintameno tai hankintameno-olettama "nollautuu" luovutushetken kurssiin, kunhan saaja pitää lahjaksi saatuja vähintään vuoden itsellään ennen myyntiä. Koskee myös rahasto-osuuksia.

Lisäksi tuo 5000e/3v on kaiketi per lahjanantaja. Eli isä ja äiti saa molemmat lahjoittaa sen verran verovapaasti.

Tätä ei kysytty mutta näin 3 teinin isänä näkisin että ainoastaan silloin jos se ei ole mistään pois, eli rahaa on kaikkeen riittävästi ja vapaa-aikaa kanssa, ja täytyy vaan löytää sille täysin ylimääräiselle rahalle joku paikka mennä kasvamaan niin kannattaa aloittaa joku sijoitusohjelma lapsille. 18 vuotias jolla on 20 tai 30 tonnia osakkeissa vs 18 vuotias jolla ei ole, eivät ole juurikaan eri viivalla verrattuna siihen miten eri viivalla voivat olla riippuen siitä miten se 18 vuotta on eletty, kasvettu ja opittu. Kannattaa mieluummin itse olla 18 vuoden päästä taloudellisesti siinä tilanteessa että pystyy tarvittaessa auttamaan 18-vuotiasta.

Tosiaan ihmisten rajankäytön impulsiivisuus vaihtelee aika paljon. Osa 18-vuotiaista ei tuollaista rupea tuhlaamaan, kun taas jotkut hassaisivat sen esim. autoon.

finWeazel

Tukijäsen

- Liittynyt

- 15.12.2019

- Viestejä

- 13 549

Yksi vaihtoehto on sijoitusyhtiö minkä kautta sijoittaa. Lapset mukaan yhtiöön jollain tapaa, perheyritys. Vero-optimointiin tulee mahdollisuuksia lisää sijoitusyhtiön kautta. Jos on tarkoitus ihan superminimoida verot niin voi miettiä pidemmälle miten sijoitusyhtiön kotimaan saa säädettyä ja sieltä etiäpäin. Monesti kyllä tässä kohtaa tulee ristiriita ettei haluaisi maksaa veroja, mutta haluaa maksaa veroja suomeen. Jotain valintoja on tehtävä.

Viimeksi muokattu:

Yksi vaihtoehto on sijoitusyhtiö minkä kautta sijoittaa. Lapset mukaan yhtiöön jollain tapaa, perheyritys. Vero-optimointiin tulee mahdollisuuksia lisää sijoitusyhtiön kautta. Jos on tarkoitus ihan superminimoida verot niin voi miettiä pidemmälle miten sijoitusyhtiön kotimaan saa säädettyä ja sieltä etiäpäin. Monesti kyllä tässä kohtaa tulee ristiriita ettei haluaisi maksaa veroja, mutta haluaa maksaa veroja suomeen. Jotain valintoja on tehtävä.

Yhteisen sijoitusyhtiön huono puoli tosin on se, että osinkojahan maksetaan kaikille osakkaille omistusten suhteessa. Eli jos sitten itse tarvitsisikin nostaa jotain ulos sieltä osinkoina, niin joutuu samalla muullekin perheelle maksamaan osinkoja, eli periaatteessa turhaan lyömään lihoiksi sijoituksia mitä ei muutoin tarvitsisi realisoida. Toki jos omat ansiotulot on matalat ja saa palkkana nostettua, niin eri juttu, mutta menee ehkä melko marginaalikeissiksi tuollainen tilanne.

Yhteisen sijoitusyhtiön huono puoli tosin on se, että osinkojahan maksetaan kaikille osakkaille omistusten suhteessa. Eli jos sitten itse tarvitsisikin nostaa jotain ulos sieltä osinkoina, niin joutuu samalla muullekin perheelle maksamaan osinkoja, eli periaatteessa turhaan lyömään lihoiksi sijoituksia mitä ei muutoin tarvitsisi realisoida. Toki jos omat ansiotulot on matalat ja saa palkkana nostettua, niin eri juttu, mutta menee ehkä melko marginaalikeissiksi tuollainen tilanne.

Toisaalta jos on sijoitusyhtiö joka maksaa nimenomaan sille 18-30 vuotiaalle opiskelijaosakkaalle palkkana yhtiön tuotot about nollaveroilla niin ollaan aika lailla vero-optimoinnin ytimessä

edit: Siis miettikää nyt, sen sijaan että siirtäisi lahjana tuloja joista on maksettu ainakin pääomaverot, niin maksaa nuorelle jolla ei ole muita tuloja palkkana ne rahat jolloin veroja ei makseta missään vaiheessa. Ja palkkaa voi maksaa 14 ikävuodesta eteenpäin.

Viimeksi muokattu:

Uutiset

-

Uusi artikkeli: Testissä Samsung Galaxy Buds4 Pro -nappikuulokkeet

27.2.2026 14:37

-

VirtuStride kehittää ”VR-sandaaleja” joukkorahoituksella

27.2.2026 13:22

-

Live: io-techin Tekniikkapodcast (9/2026)

27.2.2026 12:13

-

Omdia: Samsung jatkaa Euroopan älypuhelinten ykkösenä ennen Applea ja Xiaomia

26.2.2026 23:31

-

SK Hynix ja SanDisk aloittivat HBF-muistien standardoinnin

26.2.2026 23:14