Joo mutta keskimäärin pudotus ei ollut lähelläkään sitä ~10% mitä esim. nVidialla.Perus syyskuu. Rytisi kyllä muissakin kuin tekkiosakkeissa. Iloinen poikkeus TLT eilen

September Is the Worst Month For Stocks. But Should You Sell?

Markets were on edge Tuesday, with stocks slumping to start what is historically Wall Street’s worst month. What should investors think about the 'September Effect?'finance.yahoo.com

-

PikanavigaatioAjankohtaista io-tech.fi uutiset Uutisia lyhyesti Muu uutiskeskustelu io-tech.fi artikkelit io-techin Youtube-videot Palaute, tiedotukset ja arvonnat

Tietotekniikka Prosessorit, ylikellotus, emolevyt ja muistit Näytönohjaimet Tallennus Kotelot ja virtalähteet Jäähdytys Konepaketit Kannettavat tietokoneet Buildit, setupit, kotelomodifikaatiot & DIY Oheislaitteet ja muut PC-komponentit

Tekniikkakeskustelut Ongelmat Yleinen rautakeskustelu Älypuhelimet, tabletit, älykellot ja muu mobiili Viihde-elektroniikka, audio ja kamerat Elektroniikka, rakentelu ja muut DIY-projektit Internet, tietoliikenne ja tietoturva Käyttäjien omat tuotetestit

Softakeskustelut Pelit, PC-pelaaminen ja pelikonsolit Ohjelmointi, pelikehitys ja muu sovelluskehitys Yleinen ohjelmistokeskustelu Testiohjelmat ja -tulokset

Muut keskustelut Autot ja liikenne Urheilu TV- & nettisarjat, elokuvat ja musiikki Ruoka & juoma Koti ja asuminen Yleistä keskustelua Politiikka ja yhteiskunta Hyvät tarjoukset Tekniikkatarjoukset Pelitarjoukset Ruoka- ja taloustarviketarjoukset Muut tarjoukset Black Friday -tarjoukset

Kauppa-alue

Säästäminen ja sijoittaminen (osakkeet, rahastot, ETF:t...)

- Keskustelun aloittaja Purple

- Aloitettu

finWeazel

Chief Karpfen - ruoKalan C&R

- Liittynyt

- 15.12.2019

- Viestejä

- 8 515

Muut ei olleet nousseetkaan yhtä paljon. En mä näe eilisessä lopunalkua. Veikkaan, että vuodenvaihteessa ollaan ylempänä nvidian(kin) osalta kuin eilisen lopetus. Fundamentaaleissa ei näy ainakaan vielä sellaista, että myynti olisi sakkaamassa. Ennemmin seuraa fundamentaaleja kuin päiväkohtaisia prosentteja jos yrittää vetää johtopäätöksiä tulevaisuudesta.Joo mutta keskimäärin pudotus ei ollut lähelläkään sitä ~10% mitä esim. nVidialla.

Nvidian osalta voi hieman extrana painaa DOJ:n tutkimukset missä nyt valanalla etsitään tietoa onko nvidia käyttänyt määräävää markkina-asemaa väärin. Tosin amd tuli alas melkein yhtä paljon kuin nvidia niin tiedä sitten vaikuttiko DOJ uutinen vai ei.

Nvidia Gets DOJ Subpoena in Escalating Antitrust Probe

(Bloomberg) -- The US Justice Department sent subpoenas to Nvidia Corp. and other companies as it seeks evidence that the chipmaker violated antitrust laws, an escalation of its investigation into the dominant provider of AI processors. Most Read from BloombergHow Air Conditioning Took Over the...

Viimeksi muokattu:

Ja kuka sellaisesta on puhunut?Muut ei olleet nousseetkaan yhtä paljon. En mä näe eilisessä lopunalkua.

finWeazel

Chief Karpfen - ruoKalan C&R

- Liittynyt

- 15.12.2019

- Viestejä

- 8 515

Ehkä mä luen rivienvälistä liikaa kun tietynlaiset viestit tuntuvat toistuvan laskupäivinä. Toki joskus se sitten osuu oikeaankin.Ja kuka sellaisesta on puhunut?

- Liittynyt

- 28.06.2017

- Viestejä

- 3 791

Oman reilun 20 osakkeen ”osinkosalkun” arvo on noussut vuoden alusta 37%. Tuntuu että varsinkin high-yield osinko-osakkeet nousevat aina kun korot laskevat.

Lisäsin salkkuun eilen Rio Tintoa.

Lisäsin salkkuun eilen Rio Tintoa.

Jos on niin hyvä tilanne että on rahaa. Muuten kannattaa myydä ja ostaa jos sattuu onnistumaan ajoituksessa.Eikö se nimenomaan tuolloin yleensä kannata laittaa rahat kiinni osakkeisiin?

Honzo

Make ATK Great Again

- Liittynyt

- 06.02.2017

- Viestejä

- 2 983

Hä?Jos on niin hyvä tilanne että on rahaa. Muuten kannattaa myydä ja ostaa jos sattuu onnistumaan ajoituksessa.

Kannattaa myydä? Perustelepa vähän, miksi kannattaisi ilmiselvässä ostopaikassa myydä?

Esim viimeisin dippi: jos oma VIX-hälytys oli asetettu niin että laukesi 1.8. myynti silloin. Osto sitten kun kurssit ovat pudonneet jonkin määrän minkä olet päättänyt etukäteen. Saattaisi joskus toimia.Hä?

Kannattaa myydä? Perustelepa vähän, miksi kannattaisi ilmiselvässä ostopaikassa myydä?

Jos on niin hyvä tilanne että on rahaa. Muuten kannattaa myydä ja ostaa jos sattuu onnistumaan ajoituksessa.

Ehkä tämmöisten veivausten sijaan kannattaisi vaan olla pistämättä kaikkia rahoja kiinni markkinoille kun on kova ralli päällä, ja ostaa sit kun tulee dippi?Esim viimeisin dippi: jos oma VIX-hälytys oli asetettu niin että laukesi 1.8. myynti silloin. Osto sitten kun kurssit ovat pudonneet jonkin määrän minkä olet päättänyt etukäteen. Saattaisi joskus toimia.

Montako kuukautta/vuotta niitä rahoja haluaa sitten makuuttaa tilillä?Ehkä tämmöisten veivausten sijaan kannattaisi vaan olla pistämättä kaikkia rahoja kiinni markkinoille kun on kova ralli päällä, ja ostaa sit kun tulee dippi?

- Liittynyt

- 21.10.2016

- Viestejä

- 3 340

Jos on niin lahjakas, että pystyy ennustamaan dipit ja nousut myyntien ja ostojen täydelliseen ajoittamiseen, niin ei ne rahat siellä säästössäkään varmasti paria viikkoa pidempään makaa.Montako kuukautta/vuotta niitä rahoja haluaa sitten makuuttaa tilillä?

- Liittynyt

- 25.08.2020

- Viestejä

- 491

Osakkeilla pelailuhan on helppoa, ostaa halvalla ja myy kalliilla. Itse olen tehnyt ajankuluksi lisätuottoa juuri veivaamalla samoja lappuja edestakaisin. Helppoa kuin heinänteko, Alla muutama esimerkki, vihreät pallerot ostoja ja punaiset myyntejä.Jos on niin lahjakas, että pystyy ennustamaan dipit ja nousut myyntien ja ostojen täydelliseen ajoittamiseen, niin ei ne rahat siellä säästössäkään varmasti paria viikkoa pidempään makaa.

Kuukaudet ei pitäis olla mikään ongelma, ja eipä taida juuri olla osakeralleja jotka kestäisi vuosia ilman mitään dippejä.Montako kuukautta/vuotta niitä rahoja haluaa sitten makuuttaa tilillä?

Toki sekin toimii jos vaan esim. kuukausittain sijoittaa saman summan eikä seuraa markkinoita ollenkaan.

- Liittynyt

- 17.10.2016

- Viestejä

- 14 232

Ihan pikkusummillahan tuota ei varmasti kannatta harrastaa.Osakkeilla pelailuhan on helppoa, ostaa halvalla ja myy kalliilla. Itse olen tehnyt ajankuluksi lisätuottoa juuri veivaamalla samoja lappuja edestakaisin. Helppoa kuin heinänteko, Alla muutama esimerkki, vihreät pallerot ostoja ja punaiset myyntejä.

finWeazel

Chief Karpfen - ruoKalan C&R

- Liittynyt

- 15.12.2019

- Viestejä

- 8 515

Holdaaja nukkuu yöt paremmin jos fundamenteissa ei tapahdu muutoksia. Spekuloivat melko isoa dippiä sp500:een. Jos tapahtuu niin myynen TLT:ta reilusti pois ja ostan dipistä sp500:sta ja SCHD:ta tilalle.

Tom Lee, managing partner and head of research at Fundstrat Global Advisors, said he expects stocks to face a 7% to 10% decline in the next two months, creating the so-called “buy-the-dip” opportunity for investors.

Fundstrat’s Tom Lee says a 7-10% correction in S&P 500 is coming By Investing.com

Fundstrat’s Tom Lee says a 7-10% correction in S&P 500 is coming

www.investing.com

- Liittynyt

- 30.10.2020

- Viestejä

- 289

Yleisestihän näihin yleisimpiin rahastoihin sijoittaessa pidemmäksi aikaa ei hirveästi mietitä sitä sijoitusajankohtaa päivän päälle.

Onko tässä kuussa kuitenkin vähän eri asia, kun mitä itse lukenut niin syyskuussa usein käyrät vähän laskee ehkä vähän enemmän kuin yleensä? Jos siis miettii esim. täysin eri rahastoon siirtymistä, isompaa sijoituserää tms. eli ei mitään tavallista kuukausierää.

Onko tässä kuussa kuitenkin vähän eri asia, kun mitä itse lukenut niin syyskuussa usein käyrät vähän laskee ehkä vähän enemmän kuin yleensä? Jos siis miettii esim. täysin eri rahastoon siirtymistä, isompaa sijoituserää tms. eli ei mitään tavallista kuukausierää.

- Liittynyt

- 06.01.2022

- Viestejä

- 1 166

Ehkä vähän turhan raflaavasti kirjoitin. Niissä tarkistus jutuissa menee nyt vaan aikansa. Mitään sille ei voi.Muutama hassu tonni säästöistä oli tarkoitus tuonne laittaa. Lisäksi olen syntynyt ja asunut koko ikäni Suomessa, enkä ole Haaparantaa kauemmaksi eksynyt ulkomaillekaan, niin ei luulisi johtuvan siitäkään. Rikostaustaakaan ei ole.

Tuli tässä välillä automaattinen sähköposti, että "emme ole unohtaneet sinua", mutta ei mitään arviota siitä, kuinka kauan tässä vielä menee.

Harmittaa, kun olisi ihan mukavasti jo tullut nousua tässä odotellessa.

Tämä oli ihan mielenkiintoinen artikkeli. Ilmeisesti markkinat on viime aikoina mennyt vähemmän rationaaliseen/tehokkaaseen suuntaan? Syiksi on arveltu indeksisijoittamista, nollakorkoja ja meemisijoittajia.

www.bloomberg.com

www.bloomberg.com

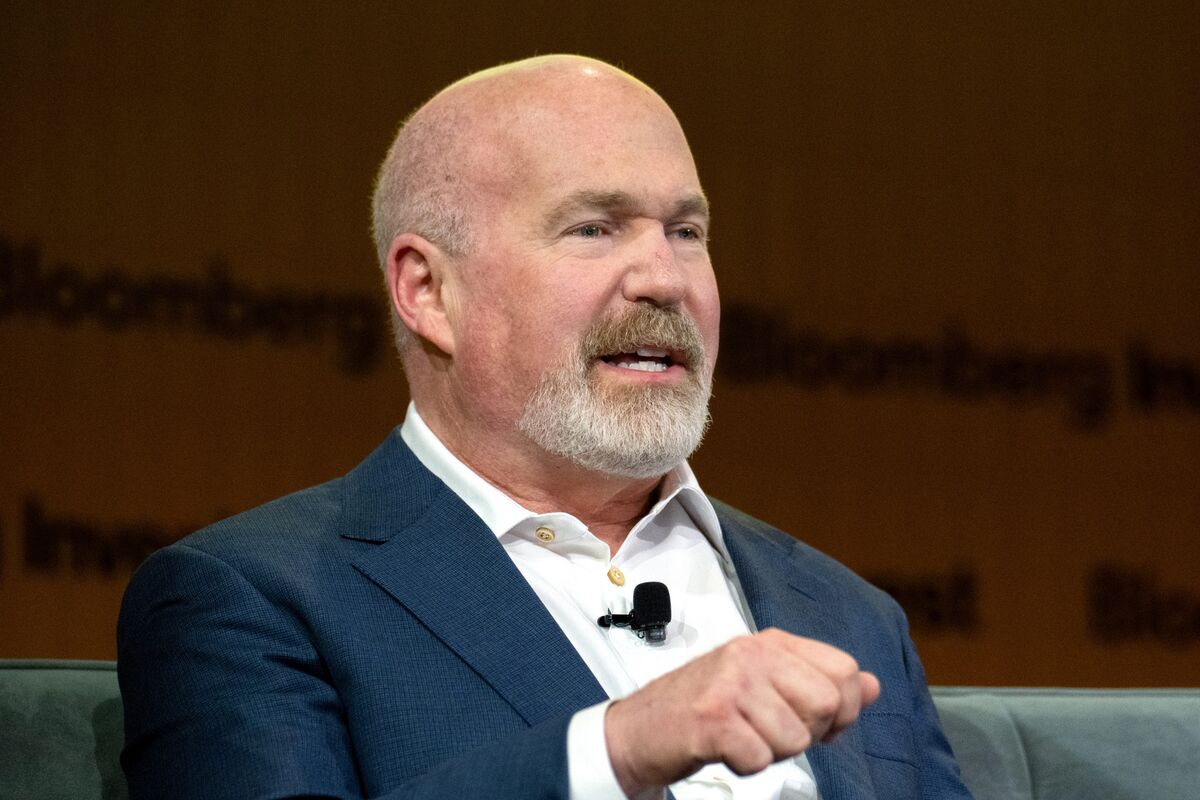

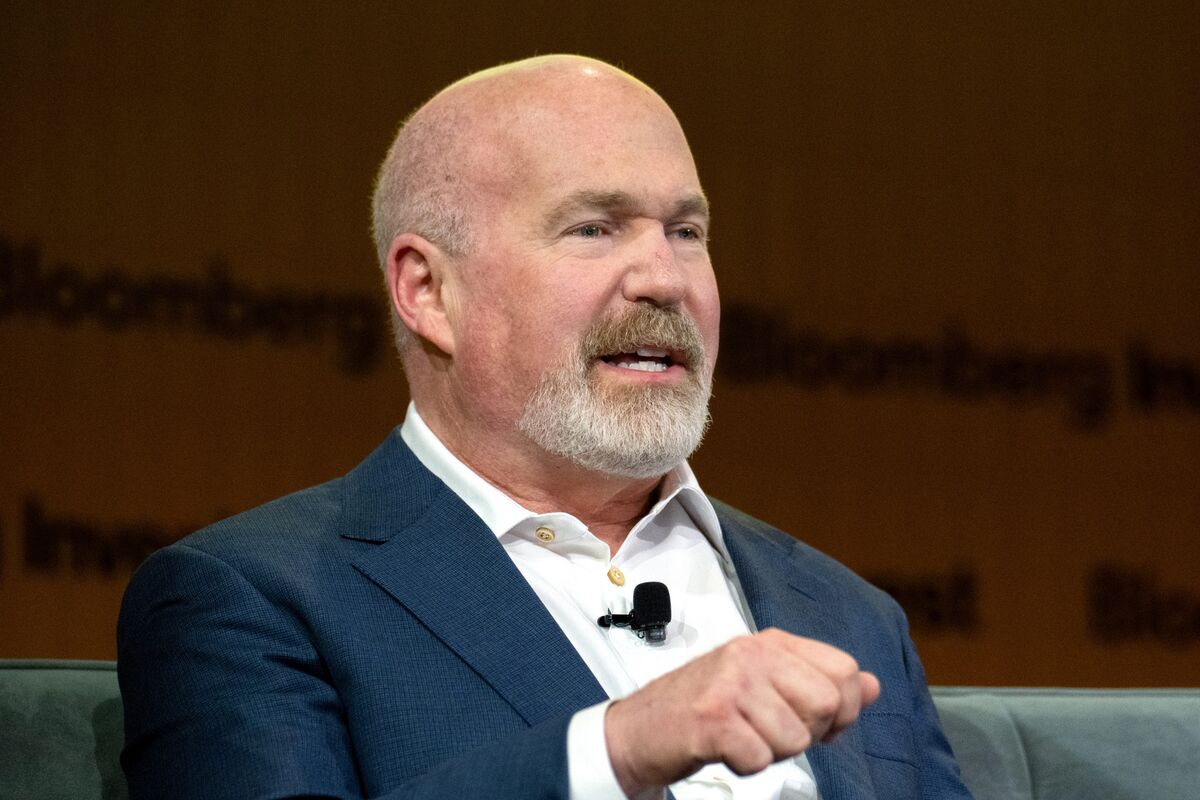

“I believe markets have gotten less efficient over the 34 years since the data in my dissertation ended,” writes Asness, 57. “I think the ups and downs will be bigger and last longer, making more money for those who can stick with it long term, but making it harder to do so.”

In one sense, it’s a big call coming from the hedge-fund executive. His PhD adviser at the University of Chicago was Eugene Fama, the godfather of what’s known as the efficient markets hypothesis.

In that world view, trying to outguess markets is a fool’s errand, but it’s possible to eke out extra returns by picking stocks based on so-called factors, or characteristics that compensate their holders for bearing particular risks. It’s the philosophy at the heart of firms like AQR and Dimensional Fund Advisors, another business founded by Fama’s proteges.

If Asness is correct that markets are getting less efficient, it essentially means that factor-investing approach is getting harder. It may take much longer for the type of strategy beloved by AQR to come good.

In terms of what has caused the change, Asness says that index investing, ultra-low interest rates and social media are all potential suspects. He ultimately lands on the latter and a subsequent “gamification” of trading as likely having the biggest effect, as it has ushered many irrational actors into the investment world.

Cliff Asness Says Markets Are Less Efficient — And Social Media May Be to Blame

Cliff Asness says he sounds like an “old man whinging,” but that’s not stopping him from writing 23 pages on his latest thesis: Financial markets these days aren’t what they were.

Uutiset

-

Microsoft tuo Copilot+ PC -päivitykset AMD:n ja Intelin prosessoreille marraskuussa

4.9.2024 09:27

-

MSI julkisti käsikonsoliluokan Claw 8 AI+:n ja joukon Copilot+-kannettavia

4.9.2024 09:15

-

Intel julkaisi virallisesti Core Ultra 200V -sarjan prosessorit kannettaviin (Lunar Lake)

4.9.2024 09:08

-

Intel julkaisi uuden lausunnon 13. ja 14. sukupolven Core-prosessoreiden vakausongelmasta

3.9.2024 08:14

-

Qualcomm julkaisi salavihkaa Snapdragon 6 Gen 3 -järjestelmäpiirin

3.9.2024 08:07