Tuli saunan lauteilla hyvä kysymys frendiltä, mitä mieltä olen tekoälyinvestoinneista ja onko tässä käsillä kupla. Rehellinen vastaus on, että luonnollisestikaan en tiedä varmaksi. Aihe on valtavan laaja enkä ole tekoälyn syväosaaja, vaikka työni puolesta yritänkin pysyä kärryillä erityisesti infrastruktuurin, verkostojen ja energiasektorin näkökulmasta. Kysymys on silti äärimmäisen kiinnostava. Tänään sattui olemaan rauhallinen hetki sohvalla viltin alla, lämmin kaakao kädessä, ja tuli pohdittua ja luettua asiaa hieman tavallista syvemmin →

Linkki: https://x.com/JuhaHaanpera/status/2008631427294757216

Varmaan kaikille on jo selvää, että suuret kielimallit ovat tulleet jäädäkseen. Ne eivät ole ohimenevä trendi, vaan perusteknologia, jonka päälle rakennetaan valtava määrä uusia sovelluksia. Samalla on kuitenkin tärkeää muistaa, että kielimallit ovat vain yksi osa tekoälyn kokonaisuutta. Kuluvan vuosikymmenen aikana tekoälyä tullaan näkemään laajasti myös monilla muilla alueilla ja liiketoimintasektoreilla. Yritysten prosessien automatisointi on tästä hyvä esimerkki; taloushallinto, asiakaspalvelu, hankinta, sopimusten käsittely ja päätöksenteon tukeminen muuttuvat vähitellen tekoälyavusteisiksi. Teollisuudessa tekoälyä hyödynnetään ennakoivassa kunnossapidossa, laadunvalvonnassa ja tuotannon optimoinnissa. Logistiikassa ja kaupassa tekoäly parantaa kysynnän ennustamista ja varastojen hallintaa.

Oman työni kautta tutut vesiverkot, kaukolämpöverkot, sähköverkot ja energian tuotanto ovat myös kiinnostavia esimerkkejä. Näissä tekoälyä hyödynnetään ja tullaan hyödyntämään yhä enemmän vuotojen ja vikojen ennakoinnissa, verkostojen optimoinnissa, kulutusennusteissa, energian tuotannon ja varastoinnin ohjauksessa sekä häiriötilanteiden hallinnassa. Kun dataa kertyy jatkuvasti lisää sensoreista, mittareista ja operatiivisista järjestelmistä, tekoälyn rooli kasvaa väistämättä. Kyse ei ole vain tehokkuudesta, vaan myös huoltovarmuudesta, kustannusten hallinnasta ja ilmastotavoitteista.

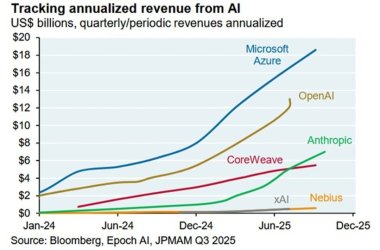

Kun siirrytään itse investointeihin, mittakaava on pysäyttävä. Tekoälyinvestoinnit ovat paisuneet viime vuosina massiiviseksi aalloksi, jonka kokonaissumman arvioidaan nousevan vuosien 2023–2025 aikana jo lähes 1,5–2 biljoonaan dollariin. Tästä leijonanosan muodostavat teknologiajättien valtavat infrastruktuuri-investoinnit konesaleihin, grafiikkasuorittimiin ja puolijohteisiin sekä suurten kielimallien kehitystyöhön. Yksinomaan vuoden 2025 aikana globaalin tekoälyyn liittyvän IT-kulutuksen on ennustettu saavuttavan noin 1,5 biljoonan dollarin tason, ja tästä merkittävä osa kohdistuu Yhdysvaltoihin. Microsoftin, Amazonin, Googlen ja Metan yhteenlasketun investointitason odotetaan ylittävän 400 miljardia dollaria. Raha menee ennen kaikkea fyysiseen infrastruktuuriin, mutta myös tutkimukseen, mallien kehitykseen ja uusien tekoälypohjaisten ohjelmistoratkaisujen rakentamiseen. Yhdysvallat hallitsee tätä investointiaaltoa selkeästi, sillä lähes kolme neljäsosaa maailmanlaajuisesta tekoälypääomasta keskittyy Pohjois-Amerikkaan. Tämä kertoo sekä markkinoiden keskittymisestä että sijoittajien kovasta luottamuksesta alan pitkän aikavälin tuottopotentiaaliin.

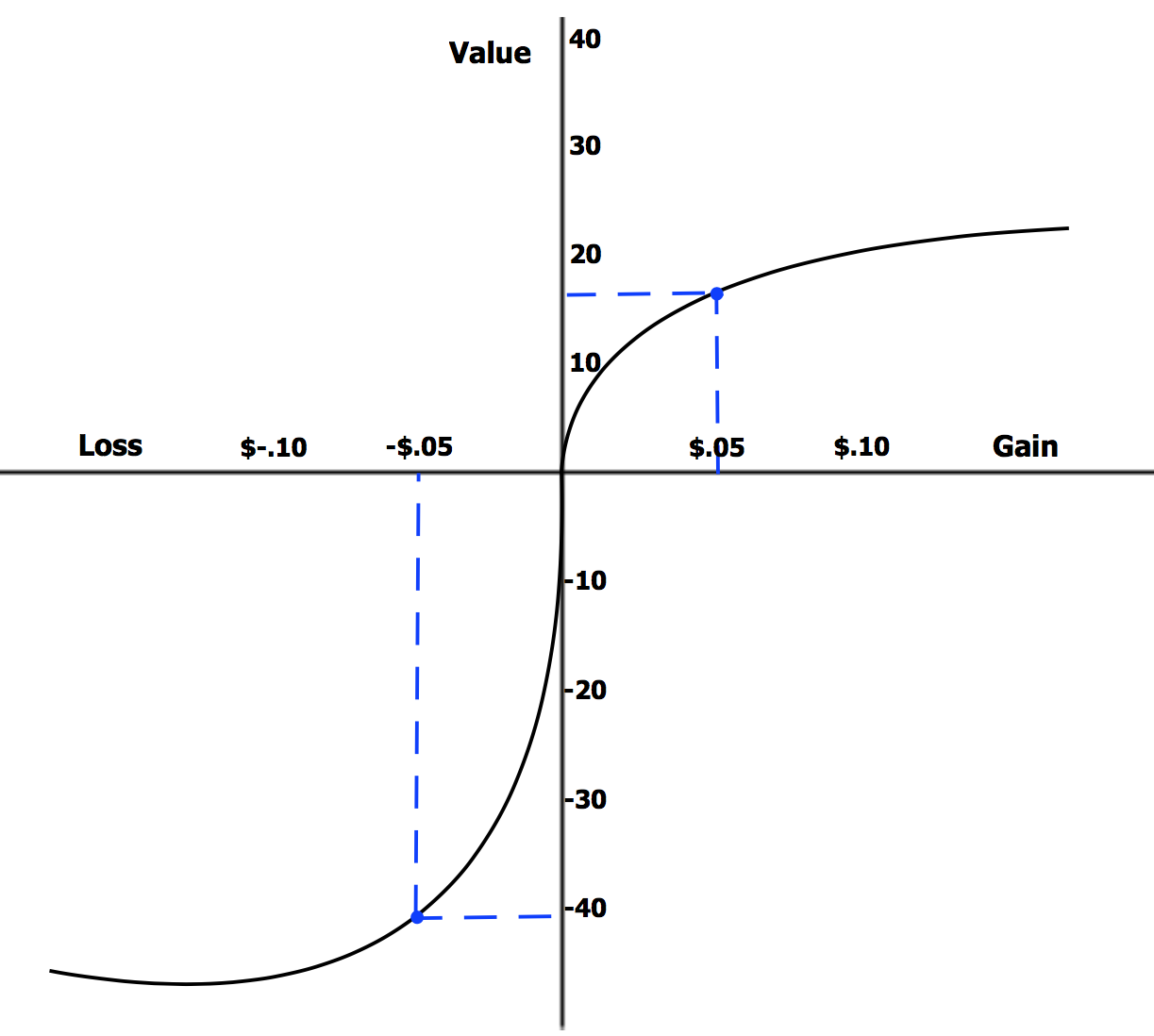

Onko tekoäly sitten aiheuttanut kuplan Pohjois-Amerikan osakemarkkinoille? Mahdollisesti ehkä, ainakin osittain. Historia tuntee monia teknologisia murroksia, joissa innostus, investoinnit ja arvostustasot ovat hetkellisesti karanneet käsistä. Toisaalta tutkimusten mukaan markkinat ovat pitkällä aikavälillä yllättävän tehokkaat ja osakeindeksit tapaavat ennemmin tai myöhemmin palautua tasapainoon, vaikka matkalla nähtäisiinkin kuplia ja korjausliikkeitä. En väitä olevani syväosaaja, mutta oma näkemykseni on, että sekä eläkevakuuttajien että yksityissijoittajien olisi hullua olla kokonaan poissa Yhdysvaltojen osakemarkkinoilta. Paljon järkevämpää on pysyä kärsivällisesti markkinapainossa ja hyväksyä se, että heilunta kuuluu asiaan. Uskon myös, että Yhdysvallat toipuu sekä sekoilevasta presidentistä että mahdollisesta tekoälykuplasta, kuten se on historiansa aikana toipunut monista muista kriiseistä ja ylilyönneistä.

Entä mitä itse aion tehdä mahdollisen tekoälykuplan suhteen? En oikeastaan mitään. Jatkan kuukausittaisia säästöjäni pääosin passiivisiin

osakerahastoihin ja pidän Yhdysvaltojen osuuden jatkossakin mukana noin 50-60 prosentin painolla. Loput sijoituksistani ovat Euroopassa, Aasiassa ja jonkin verran kehittyvillä markkinoilla. Ajattelen, että pitkäjänteisyys, hajautus ja maltti ovat edelleen paras vastaus sekä tekoälyhuumaan että siihen liittyviin pelkoihin.